【最新版】家賃支援給付金の詳細が発表になったのでまとめておきました

目次

持続化給付金に続いて小規模事業者にとってありがたい支援策が

2020年1月以降、対前年比で売上高が50%以上減少している事業者に対して、最大で法人は200万円、個人事業主は100万円の返済不要のお金が受け取れる「持続化給付金」。

多店舗経営をしているなど事業規模が大きな会社にはとても十分な支援とは言えないかもしれませんが、小規模事業者はこの給付金で一息ついたという方も多いのではないでしょうか?

加えて、第二次補正予算により、新型コロナの影響で売上高を大きく減らしている事業者に対し、その支払家賃の一部を国が支援する「家賃支援給付金」が創設されました。

その詳細がやっと公表されましたので、今まで疑問に思っていた点を中心に、家賃支援給付金の内容についてまとめておくことにします。

なお、今回の発表されたのは概略について示された「申請規程」の速報版であり、後日さらに給付内容の詳細について示された「給付規程」が発表される予定です。

【給付対象者】

中堅企業*、中小企業、小規模事業者、個人事業者等であって、2020年5月~12月において、新型コロナウイルスの影響により以下のいずれかに該当する者が自らの事業のために専有する土地・建物の賃料を支払った場合が対象となります。

①いずれか1カ月の売上高が前年同月比で50%以上減少

②連続する3ヶ月の売上高が前年同期比で30%以上減少

①については、持続化給付金と同じですが、対象となる期間が持続化給付金は2020年1月から12月までであるのに対し、家賃支援給付金は2020年5月から12月という違いがあります。

②については、家賃支援給付金だけに加えられたもので、仮に売上高が前年同月比50%までは下落していなかったとしても、②について更に検討ができるということです。

なお、2020年1-3月に開業した事業者も対象となりますが、後日別の制度として取り扱いが開始される予定です。

*対象外となるのは資本金10億円以上の企業です。

【給付額】

申請日の直近の1ヶ月の賃料支払額(月額)の6倍(6カ月分)を一括して前払いで支給します。

なお、支給額は、支給対象者が法人の場合と個人事業主の場合で以下のようにそれぞれ変わります。

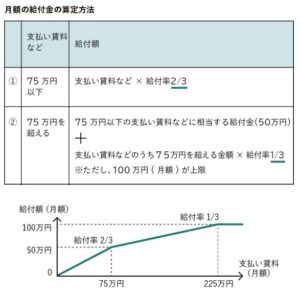

(1)法人の場合

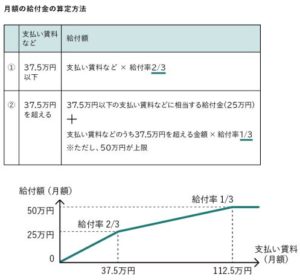

(2)個人事業の場合

(3)計算のベースとなる賃料

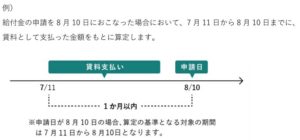

申請日の直近の1ヶ月の支払賃料をベースにしてその6倍の金額を助成します。

新型コロナの影響で家賃が一時的に減額されていた場合などには、給付額に影響が出てきます。

賃料が一時的に引き下げられた場合、まずは正規の金額の家賃の支払いをしておいた上で、申請をしたほうが給付金の金額は大きくなることがあります。

あるいは、賃料の減額や免除を受けている時期ではなく、元の金額に戻った賃料を支払った時点で申請をしたほうが給付金の金額は大きくなることがあります。

なお、賃料が4月1日以降に減額がされた場合には、その減額後の賃料が対象となります。4月1日以降に増額された場合には、3月31日時点での家賃が対象となります。

必ずも売上高が対前年比50%減など要件を満たしたらすぐに申請をしなくてはならないわけではありません。一度要件を満たせば、対象期間内であればいつでも申請は可能です。

賃料の変更がある場合には、もっとも給付額が大きくなるタイミングで申請をしたほうが良いでしょう。

【対象となる家賃】

(1)家賃だけでなく地代も

対象となるのは、オフィス、店舗などの家賃だけでなく、駐車場代や資材置き場の地代も対象となります。

共益費や管理費は賃料と同一の契約書で明記されていた場合にはその金額も対象となります。ただし、別の契約書で規定されている場合は対象外となります。

上記以外の水道光熱費や電気代、敷金、礼金などは対象外です。

賃料、共益費、管理費についての消費税額についても対象となります。

(2)賃貸契約が対象、自己所有は対象外

賃貸契約に基づく賃料の支払いが対象で、売買契約に基づき自己所有とした物件については、そのローン返済額や減価償却費などは対象とはなりません。

(3)転貸部分は対象外

自らの事業のために使用・収益する土地建物についての賃料が対象です。

ですから、自分が借りた物件を他人に転貸した場合には、その転貸をした部分は対象外となり、自分が使用した分に対応する金額のみが対象となります。

(4)住居兼事務所は事務所部分のみ対象

個人事業主が住居兼事務所の賃料の支払いをしている場合、税務申告上、事業用の賃料として必要経費に算入した金額のみが対象となります。

(5)従業員社宅は対象、役員社宅は対象外?<追記あり>

経済産業省は社宅の取り扱いについて以下のように記載をしています。

法人が社宅・寮に用いる物件を賃貸借契約等に基づいて借り上げて従業員を住まわせ、当該物件の賃料を当該法人の確定申告等で地代・家賃として計上しているのであれば、原則として給付対象となります。

他方、賃貸借契約に基づいて従業員に転貸している場合は対象外となります。

「法人が社宅・寮に用いる物件を賃貸借契約等に基づいて借り上げて従業員を住まわせ、当該物件の賃料を当該法人の確定申告等で地代・家賃として計上しているのであれば、原則として給付対象となります。」

とのことなので、借り上げ社宅についても従業員用であれば対象、役員用であれば対象外だということに。

「従業員等」ではなく、「従業員を」と明記しているので、社長や役員用の借り上げ社宅は対象外であることが伺えます。

また、「他方、賃貸借契約に基づいて従業員に転貸している場合は対象外となります。」との記載があります。

一定金額以上の借り上げ社宅家賃を徴収しないと、給与課税の余地があるため、ほぼ間違いなく借り上げ社宅家賃を徴収し、税務上それは会社から従業員への転貸借とみなされます。

ですが、ここで言うのは従業員から借り上げ社宅家賃を徴収したものは転貸している場合として対象外ということではなく、転貸により徴収した金額については支援金額算定の対象外になるということ。

つまり、従業員用借り上げ社宅については、「大家さんへの支払家賃ー従業員から徴収した借り上げ社宅家賃」が家賃支援給付金の対象になるということでしょう。

(以下追記 2020.7.29 16:12)

そのままQ&Aを読んだ上で、借り上げ社宅の実情を考えれば、上記のような解釈になるはずですが、念のため「家賃支援給付金コールセンター」に確認をしたところ真逆のことを言っていました。

コールセンターの説明は

・借り上げ社宅の対象者は、事業に関連する者であれば社長でも役員でもOK

・ただし、1円でも寮費や賃料を徴収していたら転貸に該当するのでその物件は家賃支援給付金の対象外

というものです。

無償で借り上げ社宅を貸すと入居者に対して経済的な利益が生じて給与課税の対象となるため、一定金額以上の借り上げ社宅家賃を徴収することが求められています。

ですから、借り上げ社宅を無償で入居者に貸しているケースはほぼないのではないかと考えますがと、何度も丁寧に確認をしたのですが、コールセンターの答えは上記の通りでした。

(以下追記 2020.8.14 13:39)

それに対して、日本税理士会連合会は、会員向けの情報として「家賃支援給付金FAQ」を作成し、その中で

なお、コールセンターの回答等で「1円でも本人負担が生じている場合は給付金計算の対象にはならない」とする回答が行われるケースがあるようだが、これは誤りである

と明確に否定をしています。

その上で、

例えば給与所得課税の関係から賃料の 1/2 を本人負担としているような場合は「近隣相場:世間並み」の賃料とは考えられず、「賃貸借契約に基づき転貸していると評価」することはできず、(本人負担額との差額ではなく、総額が)給付金計算の対象となる

としています。

社宅の取り扱いについては、早急に経済産業省に明確にしていただきたいところですね。

申請する側としては、資金的に余裕があるのであれば、取り扱いが明確になってから家賃支援給付金の申請をしても良いでしょうが、資金が逼迫しているのであれば、「社宅については、ひとまずすべて対象として申請をする。その上で対象とならない場合には、役所で弾いてもらう」しかないでしょう。

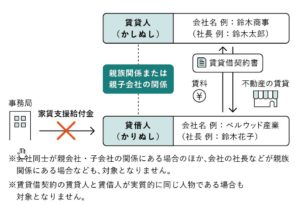

(6)代表者、親族、親子会社への支払いは対象外

賃料の支払先が以下の場合には、給付金の対象外となります。

・貸主と借主が同一である場合(自己取引)

・貸主が借主の会社の代表取締役である場合(自己取引)

・貸主が借主の会社の議決権の大半を有する親会社である場合(自己取引)

・貸主が借主の配偶者や親子である場合(親族取引)

具体的に対象外となるのは以下の通り。

読みにくいですが、

(1)賃貸人等が、申請者の代表取締役である

(2)賃貸人等が、申請者と同じ代表取締役である会社

(3)賃貸人等が、申請者の親会社等(会社を支配している者)または子会社等

(4)賃貸人等が、申請者の配偶者、一親等内の血族、姻族

(5)賃貸人等が、申請者の配偶者、一親等内の血族、姻族が代表取締役である会社

(6)賃貸人等が、申請者の配偶者、一親等内の血族、姻族が親会社等(会社を支配している者)である会社

への支払いについては、家賃支援給付金の対象外ということです。

なお、「会社を支配している者」をどうやってあの提出資料だけで判断するのかは見当がつきません。賃貸人の株主名簿なんか出してないですからね。

これを見ると、一つの物件を代表取締役が同じ二つの会社(ともに他の受給要件は満たす)でシェアしていた場合に、契約書上はA(転貸元)が大家さんと契約をして賃料の総額を支払い、B(転貸先)から賃料の一部を受け取っていた場合、家賃支援給付金の対象となるのは、

・転貸元

大家さんへの支払賃料総額ー転貸先から受け取った賃料

・転貸先

支払先が同一の代表取締役である会社なので0

となることになります。

結果的に、A社が一社でその物件を全て使用していたときよりも、シェアすることで家賃支援給付金の対象金額は減る。

どちらの会社も受給要件を満たしていたとすれば、なんだかなあという感じです。

(7)契約の有効期限及び支払いの事実

以下の全ての要件を満たす必要があります。

・2020年3月31日現在での有効な賃貸契約があること

・申請日時点で有効な賃貸契約があること

・申請日より直前3ヶ月の賃料の支払実績があること

【申請期間】

2020年7月14日から2021年1月15日までです。

【具体的申請方法】

持続化給付金と同様に以下のサイトで申請をします。

その際には、下記の資料を1ページずつPDFまたはjpegなどの形式にして添付をします。

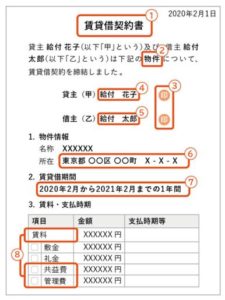

①賃貸借契約の存在を証明する書類(賃貸借契約書等)

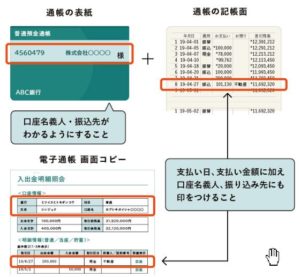

②申請時の直近3ヵ月分の賃料支払実績を証明する書類(銀行通帳の写し、振込明細書等)

③本人確認書類(運転免許証等)

④売上減少を証明する書類(確定申告書、売上台帳等)

適用要件に合致することを契約書等にしるしをつけて明示することが必要です。

スマホがあれば、それらをカメラで撮影したものを添付し、そのまま申請をすることも可能です。

できるだけ早期にお金を届けるようにと、その適用要件については、かなり緩いものになっておりますが、さすがに持続化給付金よりは厳しく「あと付け」には対処をしているようです。

資料の不備があるとその分、給付が遅れますので、間違いのない申請を心がけたいものですね。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を