法人税や所得税、消費税などもクレジットカードで支払えるようになりましたよ

目次

国税をクレジットカードで納付する

公共料金だけでなく自動車税や住民税、固定資産税などの地方税については、既にクレジットカードで納付をすることができます。

そして、平成29年1月4日から法人税・所得税等の国税についてもクレジットカードでの納付が可能となりました。

そこで今回は、クレジットカードでの納付のメリット・デメリットについてまとめておこうと思います。

クレジットカード納付の概要

法人税、消費税、申告所得税、相続税だけでなく、酒税やたばこ税といったマイナーな国税や延滞税・過少申告加算税といった附帯税もクレジットカードでの納付が可能になりました。

なお、源泉所得税(申告分)は、2017年6月からの開始予定とのことです。詳しくはこちらをご覧ください。

クレジットカードで税金を納付するメリット

外出することなく24時間365日納税が可能

金融機関の窓口で納付をするというのは、無駄な時間がかかります。外出することなく納税ができるということは、その時間短縮になるとともに、金融機関の営業時間に関わらず都合の良い時間での納付が可能となるということです。

カード利用ポイントが貯まる

最大1000万円までクレジットカードで納付が可能です。これらは通常のカード利用と同じなので、クレジットカードの利用ポイントも貯まります。

なお、法人カードの一部は元々利用ポイントが付かなかったり、還元率が個人カードよりも低いことが多いです。

決済までの期間、無利息で支払時期を遅らせることも

クレジットカードの決済は締め日の翌月以降となることが多く、納付時期によっては40日程度無利息で納税を遅らせることが可能になります。

ただし、与信額を越える納税額の場合、カード会社から事前入金を求められることもあります。

分割払いも可能

通常のカード利用と同様、カード会社の取り決めにより、一括払いだけでなく分割払いやリボ払いも可能です。

ただし、分割手数料が掛かることがあり、その手数料の実質年利は延滞税を上回ることのほうが多いです。

家族分の納税が可能

納税者本人分だけでなく家族の分の納税も可能です。

ただし、「クレジットカード納付は、カードの名義人の方が行ってください」とのことなので、法人の税金を代表者の個人カードで支払うことはできず、法人名義のカードが必要になるでしょう。

<追記>

実際にやってみたところ、個人名義のカードで法人の納税も問題なくできました!

クレジットカードで税金を納付するデメリット

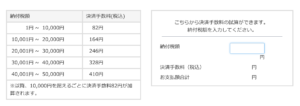

取扱手数料が掛かる

クレジットカードでの納付をする場合には、取扱手数料が掛かります。

手数料は納付額10,000円までは76円(税抜)でそれ以降は10,000円を越えることに76円(税抜)が加算されます。

ザックリ言うと0.82%(税込)の負担増なので、納付額が大きいとそこそこの負担感は出てきます。

納税証明が取れるようになるまで時間がかかる

クレジットカードによる納付をすると納税証明を取得できるようになるまでにおよそ二週間程度の時間が必要になります。

融資申し込みなどすぐに納税証明が必要であれば、面倒でも税務署の窓口で納付をするほうがよいでしょう。

かといって、税務署の窓口でクレジットカードでの納付はできません。

クレジットカード納付の具体的手続き

現時点で利用可能なカードは、Visa、Mastercard、JCB、American Express、Diners Club、TS CUBIC CARDのマークのついたクレジットカードです。

具体的な手順は次のとおりです。

①利用規約の確認

・ご利用に当たる注意事項等を確認し、納付手続を開始してください。

②クレジットカード納付を行う税金の情報を入力

・税金の種類(税目)や課税期間、申告区分(確定申告など)を入力し、納付する税額を入力してください。

③利用するクレジットカードの情報を入力

・ご利用されるクレジットカードの番号や、納付手続完了メールの送信先アドレスなどを入力(推奨)してください。

④入力内容の確認

・納付手続を行った後で手続の取消しなどはできませんので、入力内容を確実に確認してください。

⑤納付手続の確定

・「納付」ボタンを押すことで、納付手続が確定します。

なお、納付手続の完了後、その納付手続により納付済となった国税については、納税の猶予等を受けることはできませんのでご注意ください。

⑥手続の完了

・納付手続の完了ページが表示されますので、表示画面を印刷するなどして保存(推奨)してください。

⑦クレジットカードの決済

・カード会社の会員規約に基づきお支払いください。

ポイント狙いでのカード払いは余りメリットはないかも

クレジットカードでの納付は、最大で40日程度は無利息で納付時期を伸ばせますし、延滞税以上のコストとは言え「税務署に厳しく納税計画を詰められるくらいなら分割払いでいいや」という資金繰りの厳しい会社の「緊急資金繰り対策」として意外に受けるかもしれません。

一方でポイント狙いでの活用はどうでしょうか?

一般的な個人カードのポイント還元率は1%、法人一般カードの還元率は0.5%程度のはずです。

また、個人カードでもアメックスなど国税の納付の還元率が0.5%となる例が多いです。

クレジットカード納付の取扱手数料が約0.82%(税込)だとすると、ポイント狙いだけであえてクレジットカード納付をするというのはどうなのかなと。

強いてあげれば、還元率の良い航空機のマイレージに交換すれば多少のお得感はあるかもしれません。

例えば、300万円納税したとしてその取扱手数料は22,680円(税込)。300万円使用すると還元率0.5%ならば15,000マイルにはなるはずです。

ちょうど東京ー大阪の往復航空券分なので、ポイント狙いでクレジットカード納付をするというのは大体40,000円くらいの航空券を約23,000円で買うイメージになるでしょう。

それよりも、今まで法人カードの利用で貯まったポイントの利用についての経済的利益については大目に見られていることが多かったのに、国税の納付によりポイントが付くことは当然税務署も理解するわけで、それをふるさと納税みたいに「金持ち優遇だ」というような批判がされて見過ごすことができなくなると嫌だなと。

そういう点では、「税金払ってもカードのポイント貯まるよ!」という記事を書くこと自体よくないということです。

まあ、絶対誰か書くんでしょうけどね。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を