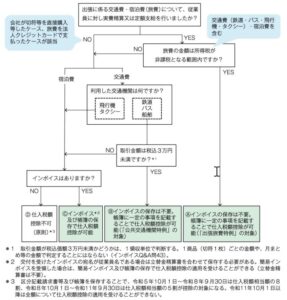

出張旅費のインボイス要不要判定フローチャート

目次

10月からは原則としてインボイスは必要に

2023年10月より消費税法にインボイス制度が導入されます。

インボイス制度になると、原則として消費税の仕入税額控除を受けるためには、インボイスという帳票が必要になります。

しかし、例外的に税込3万円未満の公共交通機関の他、従業員に対する出張旅費の精算、通勤交通費についても、インボイスは不要とされています。

そこで今回は、従業員等による出張旅費について、インボイスの要不要について整理をしたいと思います。

インボイスが不要となる出張旅費の条件

以下のようなものが、インボイス不要となります。

なお、出張旅費については、実費精算をするものと、規程により一定額を渡し切りで支給するものがありますが、消費税及びインボイスについては、両者の取り扱いに差はありません。

(1)支払先が従業員等である

最初に、判定すべきなのは、出張に要した費用の支払先が、従業員・役員なのか、否かということです。

出張旅費や通勤交通費がインボイス不要なのは、本来であれば、仕入税額控除が可能になるのは支払先がインボイス発行を可能となる登録した適格請求書発行事業者である必要があるものの、その登録を従業員全員に求めるのは不可能であるからです。

ですから、まずは、支払先が従業員であることが、インボイス発行不要の条件となります。

つまり、会社が、直接、宿泊先や航空会社などに料金の支払いをした場合や法人カードなどを用いて決済をした場合には、この時点でインボイスは必要となります。

(2)金額が所得税の非課税の範囲内である

支払先が従業員である出張旅費については、インボイスは原則不要となりますが、例外もあります。

それは、出張旅費としては不相当に高額なものです。

所得税では、以下の要件に照らして、その旅行に通常必要とされる費用の支出に充てられると認められる範囲内の金品であれば、非課税とされています。

(1)その支給額が、その支給をする使用者等の役員及び使用人の全てを通じて適正なバランスが保たれている基準によって計算されたものであるかどうか。

(2)その支給額が、その支給をする使用者等と同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかどうか。

しかし、この金額を超えた出張旅費については、所得税は課税対象となる上、消費税についてもインボイスが必要となるのです。

(3)支払先が公共交通機関であるか?

会社が直接支払う出張旅費や所得税の非課税範囲内を超える出張旅費のうち、その支払先が公共交通機関であれば、インボイスが不要となる余地があります。

ですから、支払先が、ホテルや飛行機、タクシーなど公共交通機関以外であれば、その時点でインボイスは必要となります。

(4)支払金額が税込3万円未満であるか?

公共交通機関への支払金額が、税込で3万円未満である場合には、インボイスは不要となります。

ですから、たとえ公共交通機関への支払だったとしても、その支払金額が3万円以上の場合にはインボイスが必要となります。

(5)経過措置の適用があるか?

インボイス制度を円滑に運用するための経過措置として、令和11年9月30日までについては、基準期間の課税売上高が1億円以下(または特定期間の課税売上高が5,000万円以下)の事業者については、税込1万円未満の支出については上記の(1)~(4)でインボイスが必要となったものでも、インボイスは不要とされます。

出張旅費のインボイス要不要判定フローチャート

これらをフローチャートにまとめたものが、週刊税務通信No.3767号に掲載されておりました。

出張旅費のインボイス要不要の判定については、このフローチャートを参考にするとよいでしょう。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を