地方法人特別税の廃止、特別法人事業税創設に伴う事業税、道府県民税、市民税の税率改正

目次

謎の改正で予定申告は大混乱

平成28年度税制改正により、地域間の税源の偏在性を是正し、財政力格差の縮小を図るため、事業税、道府県民税、そして市民税の税率について行われることになりました。

対象となるのは、令和元年10月1日以降開始の事業年度であり、まだ確定申告で対象となる会社はないようですが、一足早く中間申告について対象となる会社が出てきています。

そこで、今回は、令和元年10月以降開始の事業年度について、地方税の中間申告での注意点をまとめておくことにします。

地方法人特別税から特別法人事業税へ

法人の課税所得に対する税金については、主に国に納める「国税」と本店の所在する自治体に納税をする「地方税」に分けられます。

地方税については、東京都のような大規模法人の多い自治体と企業の少ない地方自治体ではその税収に大きな差が生じます。

そこで、国税についてはその一部を「地方法人税」として、地方税である事業税についてはその一部を「地方法人特別税」として切り分けて徴収をし、その資金を地方自治体に再分配をすることで税収のバランスを取るという制度が実施されています。

この制度について、令和元年10月1日以降開始の事業年度から税率が変更されることになったのです。

なお、地方税については、従来は事業税について別途切り分けられて計算がされていた「地方法人特別税」が廃止され、その代わりに同じような「特別地方事業税」が創設されることになりました。

一体何がしたいのでしょう。

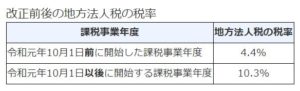

地方法人税(国)の改正

法人の課税所得に応じて、法人税の他に地方に分配する財源として「地方法人税」が別途徴収されます。

その税率が令和元年10月1日以降開始の事業年度から以下のように改正されます。

事業税の改正(都道府県)

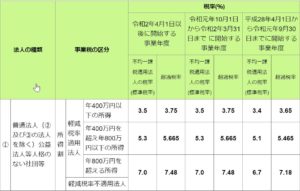

法人は、その課税標準に応じた事業税と道府県民税を本店所在地の都道府県に対して納税をする必要があります。

この事業税について、地方への再分配の財源として国が一旦徴収するものとして切り分けて計算のされていた「地方法人特別税」が廃止され、代わりに「特別法人事業税」が創設されました。

その結果、事業税については、以下のように税率が変わります。(資本金が1億円以下の法人の場合)

この他に、「特別法人事業税」として、上記の事業税額に37%の税率を掛けた金額を合わせて納付が必要になったのです。

道府県民税の改正(都道府県)

事業税に対して「特別法人事業税」が創設されたことで、道府県民税についても改正がなされました。

道府県民税は、課税された法人税額に税率を掛けて納税額が計算される「法人税割額」、資本金と従業員数に応じて納税額が計算される「均等割額」を合わせた金額となります。

「特別法人事業税」の創設により、「法人税割額」の計算で用いられる税率が以下のように引き下げられました。

なお、道府県民税の「法人税割」の税率については、一般的には「標準税率」1.0%が適用されますが、上限となる「制限税率」2.0%までは都道府県の裁量で定めることができます。

実際の適用される税率については、自治体のホームページでご確認ください。

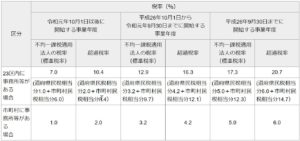

市民税の改正(市町村)

法人はその本店所在地の市町村に対して、法人市民税を納付する必要があります。

その法人市民税は、道府県民税と同様に、法人税額に税率を掛けて計算をされる「法人税割額」、資本金と従業員数に応じて納税額が計算される「均等割額」を合わせた金額となります。

法人市民税についても、一般的な「標準税率」ではなく、「制限税率」という上限までの範囲内であれば、自治体の裁量で定めることができます。

令和元年9月までについては、「標準税率」は9.7%、「標準税率」は12.1%でした。

それが、令和元年10月1日以降開始の事業年度からは「標準税率」は6.0%、「制限税率」は8.4%に。

そのため、自治体ごとに税率は異なるのですが、今回の改正により、法人市民税の「法人税割額」の計算上掛けられる税率が一律で3.7%引き下げられることになったのです。

こちらも実際に適用される税率については、各自治体のホームページでご確認下さい。

初回の予定申告についての経過措置

令和元年10月1日以降開始の事業年度に対する初回の中間申告については、経過措置として以下の計算により納税額が算出されます。

事業税の予定申告額

<法人事業税>

(前事業年度の法人事業税額(割ごとの額)÷前事業年度の月数) × 6.3%

<特別法人事業税>

(前事業年度の法人事業税額(合計)÷前事業年度の月数) × 2.3%

道府県民税の予定申告額

<法人税割額>

前事業年度の法人税割額×1.9%÷前事業年度の月数

市民税の予定申告額

<法人税割額>

前事業年度の法人税割額×3.7%÷前事業年度の月数

都道府県から送付されてくる予定申告の納付書には、金額が既に印字されているケースがほとんどなのでそのまま納付をすれば改正があったとしても特に問題はないのですが、市民税については、金額が印字されていないことも多いもの。

その際には、従来のように前期の納付額の1/2を法人税割額とするわけではないことに注意が必要です。

というか、なぜ、これを納税者が計算しないといけないんでしょう。国と地方の取り分など集めたあとでうまいこと分配してくれればいいじゃないですかね。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を