令和9年度からの青色申告特別控除の改正と優良電子帳簿保存の要件|改ざん防止措置は必要なの?

目次

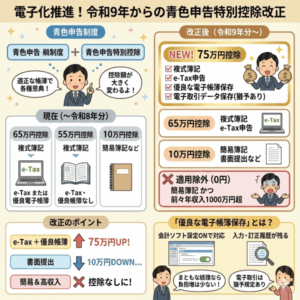

電子化を推進するための青色申告特別控除改正

適正な帳簿を作成することを要件に各種の恩典が与えられる「青色申告制度」

個人事業で青色申告の適用を受ける場合、事業所得や不動産所得などの所得金額から一定額の控除ができる「青色申告特別控除」という特典があります。

その青色申告特別控除の控除額が令和9年度分の申告から大きく変わろうとしています。

そこで、今回はその改正の内容と影響についてまとめてみようと思います。

現在の青色申告特別控除

「記帳の方法が複式簿記か簡易簿記か」「申告の方法がe-Taxか書面か」により、65万円、55万円、10万円の3段階に分かれています。

65万円控除

・複式簿記(正規の簿記の原則)により記帳している

・貸借対照表および損益計算書を確定申告書に添付する

・確定申告を申告期限内に提出する

・e-Taxによる電子申告をしている「または」優良な電子帳簿保存の要件を満たして帳簿を保存している

55万円控除

65万円控除の要件の上記3つは満たすが、「e-Taxの利用」「優良な電子帳簿保存」のどちらもしていない

10万円控除

以下のいずれかに該当する場合

・簡易簿記(単式簿記など)で記帳している場合

・不動産所得があるが、その規模が「事業的規模」に満たない(いわゆる5棟10室未満)場合

・現金主義による所得計算の特例を受けている場合

共通の基本要件

青色申告特別控除を受けるためには、控除額にかかわらず以下の手続きが必要です。

・原則として摘要を受けようとする年の3/15「青色申告承認申請書」を税務署に提出し、承認を受けている

・原則として期限内に申告すること(期限を過ぎると特別控除が受けられない、または10万円に制限される場合あり)

令和9年度からの青色申告特別控除

令和9年度からの青色申告特別控除は、75万円、65万円、10万円となり、控除ができないケースも出てきます。

75万円控除

・複式簿記(正規の簿記の原則)により記帳している

・貸借対照表および損益計算書を確定申告書に添付する

・確定申告を申告期限内に提出する

・e-Taxによる電子申告をしている

・優良な電子帳簿保存の要件を満たした帳簿を保存している

・電子取引データがあれば、改ざん防止措置をしている

65万円控除

・複式簿記(正規の簿記の原則)により記帳している

・貸借対照表および損益計算書を確定申告書に添付する

・確定申告を申告期限内に提出する

・e-Taxによる電子申告をしている

10万円控除

以下のいずれかに該当する場合

・簡易簿記(単式簿記など)で記帳している場合

・不動産所得があるが、その規模が「事業的規模」に満たない(いわゆる5棟10室未満)場合

・現金主義による所得計算の特例を受けている場合

・確定申告書を書面で提出をしている場合

適用除外

・簡易簿記で記載をしていて「かつ」前々年の収入金額が1,000万円超である場合

改正のポイント

・e-Taxでの申告「または」優良電子帳簿で65万円控除が、e-Tax「かつ」優良電子帳簿保存で75万円にアップ

・書面での提出でも55万円控除の余地があったものが、書面での提出の時点で10万円控除にダウン

・前々年の収入金額が1,000万円超なのに、簡易帳簿のままならもう控除はなし

ということになります。

75万円控除のための「優良な電子帳簿保存」の影響

主な市販会計ソフトはどれも、この「優良な電子帳簿保存」には対応しています。

では、それらの会計ソフトを用いて、経理処理をすれば、それで「優良な電子帳簿保存」を満たすというわけではありません。

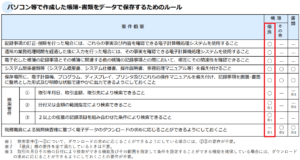

「電子帳簿保存法(電帳法)」に定められた、以下の「優良な電子帳簿」としての保存要件を満たす必要があります。

電子帳簿保存法:はじめませんか、帳簿・書類のデータ保存(電子帳簿等保存)|国税庁

これらの要件を満たすためには、使用している会計ソフトの設定でこの機能を有効にすることが必須となります。

では、そのことで、経理処理がどれくらい負担が増えるのでしょうか?

令和6年度の電帳法改正のときにも、大騒ぎになりましたが、メールで送付されて来たような請求書については、「電子取引データ」として、改ざん防止などの措置をせよとされています。

75万円控除の要件についても、「電子取引データについては、改ざん防止措置をせよ」と記載がされています。

とはいえ、こちらにも無期限の「猶予規定」があり、「できなかったら仕方がない。もうその理由も聞かなくてもいい」とされているのです。

つまり、75万円控除の適用を受けるには、

・優良な電子帳簿保存とするために、入力・訂正履歴等を備える

・電子取引データの改ざん防止措置は、猶予規定により無理に実施は求められない

ということです。

優良電子帳簿保存機能のデメリットとしては、あとから遡って修正などをすれば、その履歴が残るのでバレてしまうということなのですが、まともな経理処理をしていれば、それほど問題はないでしょう。

というか、小規模の個人事業主は、翌年3月にまとめて1年分の経理処理を行うのでしょうが、そのような処理をしたら、優良な電子帳簿保存として認められないというわけでもないはずです。

優良な電子帳簿保存要件を満たすような設定にすることで、入力・訂正の履歴が残るにしても、毎月経理処理をしている事業規模の大きな士業や医師・歯科医師や大地主さん以外、特に負担が大きく増えることもないでしょう。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を