友人の「これで税務調査通ったぞ」を真に受けてはいけないワケ|税務調査の対象範囲とグレーゾーンの修正項目

目次

「いや、友達はそれで税務署に認められた」という言葉の意味

税務の相談を受けていて、「どちらともいえない」、あるいは「どこまでOKかは微妙」というような「グレーゾーン」の処理について、「いや、友達の会社ではOKだった」「もっと有利な金額でも税務署に認められた」という話がよく出てきます。

税理士としては、「それはないだろう」と思うことがほとんどなのですが、中には、優秀な顧問税理士が頑張って税務調査で認めさせたということもあるのでしょう。

それでも、友達のいう「これで税務調査はOKだった」はそのまま信じてはいけません。

そこで、今回は、「いや、友達の会社ではOKだった」の意味から税務調査の対象範囲と実際に修正申告を求められる事項の関係についてまとめてみようと思います。

税務調査で修正を求められるのは全体から見ればレアケース

税務署の情報収集力はすごいものがあり、税務調査で「そんなことまで知っているんだ」と驚かされることもあります。

ただ、そうはいってもわずか6万人の組織で日本中の企業の活動のすべてを把握できているわけでもないです。

おのずと税務調査で修正をすべきとされた事項というのは、企業の経済活動全体から見ると実はレアケースだと言わざるを得ません。

ですから、「いや、友人の会社ではOKだった」というのも、そのことをもって同種の取引について税務上問題なく許容されるものであるということにはならないのです。

では、税務調査の対象範囲と実際に修正されるべき事項の関係からそのことを確認してみましょう

そもそも税務調査の対象になっていない

税法の時効は申告期限から7年間とされています。

ただ、実際の税務調査の範囲は、税理士会と国税庁との取り決めにより、事前通知の段階で明示されることになっています。

その税務調査の対象期間は、原則として法人税、消費税については直前3期間(源泉所得税は直前3年間)であり、その間に過去にも影響するような事項が発見されたときには、それより遡って調査対象とされることがあるというものです。

では、税務調査はどのくらいの頻度でなされるのでしょうか?

以前は、「中小企業は概ね5年に一度税務調査がある」と言われていましたが、昨今の人手不足もあり、私の感覚では「中小企業の税務調査は7-10年に一度」とその頻度は落ちていると感じています。

あとは前回の申告内容に、「仮装隠蔽行為として重加算税の対象となるものがあれば、前回と同じか前回よりも短く、重加算税の対象がなければ前回と同じか前回よりも長く」といったところではないかと。

相撲の勝ち越し負け越しと来場所の番付の動きのようなものですね。

7-10年に一度しかない税務調査で、その期間が原則3期間しかないということであれば、そもそも税務調査の対象範囲になっていないという「グレーゾーン取引」もあるわけです。

税務調査の対象ではあったが見つからなかった

直前3期間で行われたグレーゾーン取引で、税務調査の対象範囲であったとしても、必ずしもそれが税務署員の目に止まるわけではないです。

税務署員によって、毎回チェックする項目は異なり、「そんなところを細かく見てどうするんだろう、もっと見るべきところがあるのではないかな」と感じることもしばしば。

重点的な調査項目もあれば、あまり重視されていない調査項目もある。

ですから、税務調査の対象範囲であったとしても、本来修正すべきグレーゾーンの税務処理を単に税務署が見落としていただけということもあるのです。

おかしいと指摘はされたが駆け引きで指導に留められた

税務調査では、グレーゾーンについて税務署から修正すべきであると指摘された事項について「はい、そうですか」といって素直に修正申告に応じている税理士はそんなには多くないのではないかと。

中には、100%こっちが間違っていても、修正申告に応じずに「こっちの顔を立ててもらわんとな」とゴネる”輩のような”税理士もいると聞いたことがあります。ひどいですね。

特にグレーゾーンの処理がいくつかある場合、それらを黒だと断じる根拠を税務署が持ち合わせていないことも多く、「ここは修正申告に応じる代わりに、こちらは指導にとどめてほしい」という税理士との駆け引きの結果、”落とし所”を探すような修正申告となることが多いもの。

そうなると、実際には、この処理は税務上許容できないものであるが、今回限り指導にとどめるという判断がなされたものもあるということです。

ところが、納税者の多くは「いくら追徴税額を取られたか」にしか興味がないため、直接修正申告の要因とならなかったものは、いつしか「税務調査で指摘はされたがこちらの主張が認められたもの」と誤認してしまうのです。

と、このように税理士以外の方が言う「税務署に認められた」というのは、あまり当てにならないということなんです。

税務戦略の成否は申告と税務調査のセットで考える

税務調査での追徴税額だけで判断する人が多いと、税理士としては、「面倒だから何も指摘をされないような弱気の申告をしておこう」ということになりがちです。

何も指摘されず追徴課税もされないことで税理士が頑張ったと評価される反面、”踏み込んだ”申告をして、ギリギリまで粘って有利な妥協点見出し修正申告に応じたとしても税務調査対応に不満を持たれるなら、誰もわざわざそんなことはしなくなります。

だから「あれもダメ、これも税務署がうるさい」ということになる。

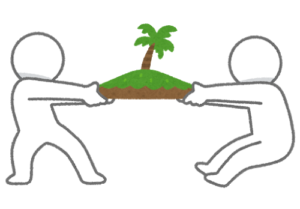

税務戦略というのは、納税者と税務署の陣取り合戦のようなものなので、税務調査の結果だけを見るのではなく、申告段階とセットでどれだけを多くの陣地を取ることができたのかで判断をする必要があります。

税務調査で「何も指摘をされなかった」のは「税務調査に強い税理士」だからではなく、ひょっとしたら「税務申告で何もしなかった税理士」だったからということもあるかもしれないと。

そうでなければ、大手税理士法人が顧問税理士としているのに、うちみたいな町の税理士にセカンドオピニオンの依頼などこんなに来るはずないですからね。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を