【21.01最新版改定】新型コロナウイルスへの資金繰り支援策|どの融資から使えばいいのか?

目次

未曾有の事業規模である緊急経済対策を実施

新型コロナウイルスへの影響に対して、事業規模233.9兆円という未曾有の緊急経済対策が実施されることに。

資金繰り支援だけでも多くのものがあり、どれから活用すべきかよくわからないという人もいるでしょう。

そこで、今回は、新型コロナウィルスの影響で売上高が減少した先に対する資金繰り支援策について、どういう方針で活用すべきか、どんな順番で活用すべきかについてまとめてみることにします。

なお、有用性が高く可能であれば利用すべきものと個人的に思うものから★★★→★★→★をつけてみました。

どんな方針で融資を受ければいいの?

今回の措置は、30年近くこの業界にいる私が今まで見たこともないような手厚い資金繰り支援措置といえます。

それだけの緊急事態と捉えた資金の準備が必要あることを理解しましょう。

■資金繰り方針

・財務体質の悪化を危惧するよりも、緊急事態として淘汰されないことを優先する

・すぐに必要としない資金であっても、できるだけ多くのお金を備蓄する

・日本政策金融公庫、信用保証協会、商工中金からすべて可能な限りの融資を受ける

・据置期間を可能な限り長く取り、できるだけ資金流出を減らす

・融資額は審査で決まるので業績悪化してからでは満額調達できると限らない

・過大に積んだ融資の金利負担は、不測の事態への保険料と考える

・お金が底をついた順番に淘汰されていくと、持っている資金の価値が上がると理解する

・まずは、融資を受ける。返済条件変更(リスケ)は融資が受けられなくなってから

どんな順番で融資を受ければいいの?

第一弾、第二弾、さらに第三弾で多くの資金繰り支援策が講じられていますが、どれを優先して借りればいいのか。

どれも条件を満たすのであれば、次のような順番となります。

なお、赤字部分が2021年1月に改定がされました

<日本政策金融公庫(国民生活事業)>

①個人事業主(小規模)|要件なし 小規模法人|売上高▲15%以上 中小企業|売上高▲20%以上ならば

*売上高の減少幅の算定は前年同月比

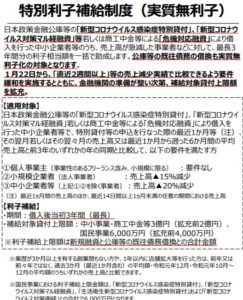

・特別利子補給制度

下記「特別貸付」を利用した当初3年間は、利子補給で実質無利息(6,000万円まで)

・新型コロナ感染症特別貸付

無担保|8,000万円まで

運転資金|返済期間15年 据置期間5年

②売上高が▲5%以上で商工会議所の経営指導を概ね6ヶ月間受けているのであれば

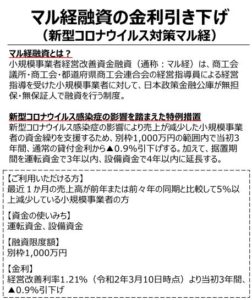

・新型コロナウィルス対策マル経

別枠で最大1,000万円まで当初3年間の金利を▲0.9%(4年目以降、経営改善金利1.2%)

③売上高が▲5%以上であれば

・新型コロナ感染症特別貸付

無担保|8,000万円まで

運転資金|返済期間15年 据置期間5年

当初3年間、金利を▲0.9%(4年目以降、基準金利は1.36%)

*なお、第一弾のセーフティネット貸付を利用していたとしても、遡って適用が可能

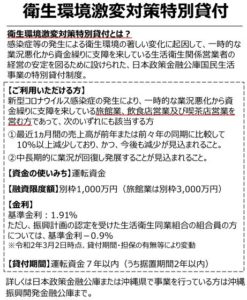

④旅館業、飲食業、喫茶店で売上高▲10%以上であれば

・衛生環境激変対策特別貸付

別枠で1,000万円(旅館業は3,000万円)まで基準金利1.91%で

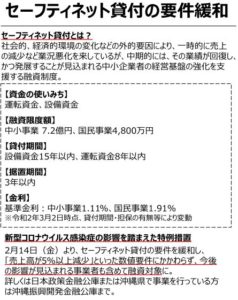

⑤今後影響が見込まれる事業者

・セーフティネット貸付

担保、保証人は応相談

別枠で4,800万円まで

<信用保証協会の特別保証>

①売上高が▲20%以上ならば

・セーフティネット保証(4号・全国)

一般保証枠とは別枠で無担保8,000万円(4号・5号あわせて)までの100%保証

②売上高が▲15%以上ならば

・危機関連保証

一般保証枠ともセーフティネット保証とも別枠で無担保8,000万円までの100%保証

第一弾では①のみであったが、第二弾で②を追加。どちらかが上限になったときに追加利用が可能に

③売上高▲5%以上であれば

・セーフティネット保証(5号・ほぼ全業種)

一般保証枠とは別枠で無担保8,000万円(4号・5号あわせて)までの80%保証

これらのセーフティネット保証を活用した自治体による「制度融資」をまず検討する

概ね利子補給などの条件がよいので市区町村→都道府県の順番で利用の検討を

<制度融資に対する保証料・金利免除>

上記の信用保証を利用し、自治体の定めた「制度融資」の利用に対して

①個人事業主(小規模)|売上高▲5%以上ならば 保証料ゼロ、金利ゼロ

①小・中規模法人|売上高▲15%以上ならば 保証料ゼロ、金利ゼロ

②小・中規模法人|売上高▲5%以上ならば 保証料1/2

無担保|6,000万円 金利ゼロは当初3年間、4年目以降は所定の制度融資の金利

<商工中金(中小企業向け)>

①中小企業|売上高▲20%以上 小規模事業者|売上高▲15%以上ならば

・新型コロナ感染症特別貸付+特別利子補給制度

融資残高3億円まで 当初3年間は実質無利息

運転資金|返済期間15年 据置期間5年

②売上▲5%以上ならば

・新型コロナ感染症特別貸付+利子補給制度

融資残高3億円まで 当初3年間は金利▲0.9%で0.21%

運転資金|返済期間15年 据置期間5年

今回の資金繰り支援措置の全体像

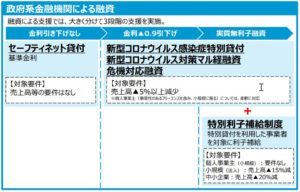

日本政策金融公庫・商工中金の融資

売上の減少幅により三段階の融資支援策が取られている

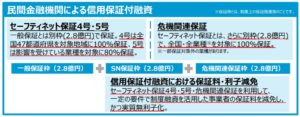

信用保証

一般保証にセーフティネット保証が別枠で確保されたが、さらに別枠で危機関連保証が。

一階建て|一般保証

二階建て|セーフティネット保証

三階建て|危機関連保証

無担保での保証枠は最大2億4000万円にもなる。(あくまでも、返済可能額から融資額は決定される)

新型コロナウイルス感染症特別貸付+特別利子補給制度の概要 ★★★☆

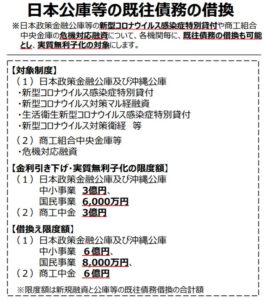

すでに融資を受けていた政府系金融機関(日本政策金融公庫・商工中金)の融資からの借り換えは可能で、実質無利子化の対象に。

その借り換え限度額は、国民生活事業で8,000万円に。

6,000万円までの無利子化はオプション。仮に無利子化は取れなくても、特別貸付は★★★で利用を。

新型コロナウイルス対策マル経の概要 ★★★

特別利子補給がない特別貸付と比べると、こちらのほうが金利負担は小さいので、商工会議所に加入しているのであればまずはこちらから。

衛生環境激変対策特別貸付の概要 ★★

固定費が大きく、資金繰りが逼迫する旅館業や飲食業へは別枠での追加融資の道も

セーフティネット貸付の概要 ★

売上減少幅の数値要件を満たさなくても、今後影響が見込まれる事業者も融資の対象に。

なお、必ずしも無担保、第三者保証人不要ではない。

セーフティネット保証(4号・5号)の概要 ★★

4号は全国、5号も風俗業などを除くほぼ全業種。

売上減少▲20%以上であれば、100%の4号保証から。

これらのセーフティネット保証を活用した制度融資の有無を自治体のサイトで確認をする。

危機関連保証の概要 ★★

一般保証にセーフティネット保証、さらに危機関連保証という三層の信用保証枠拡大

制度融資に対する保証料・金利減免 ★★★☆

自治体が定めた制度融資について保証料と金利の減免ないし免除、さらに据置期間を最長5年までに。

実質無利息融資の上限額は6,000万円に

すでに融資を受けている「信用保証協会付」の融資については、この制度融資への借り換えも認める。

ただし、保証協会のついていない民間金融機関の「プロパー融資」からの融資からの借り換えについては認めない。

無利子化はオプション。仮に取れなくても、市区町村の制度融資は、利子補給や保証料補助などが充実していることが多く★★★で活用を。

なお、「申込期限」は2021年3月31日まで

商工中金の新型コロナ感染症特別貸付 ★

政府出資がされている金融機関「商工中金」でも新型コロナ感染症特別貸付が。こちらも実質無利息融資あり。

融資限度額は6億円、利下げ限度額は3億円に拡充。

ただし、日本政策金融公庫に比べると、審査は厳し目で融資までに時間がかかる模様。

新型コロナ特例リスケジュール ★★★

返済条件の変更(リスケジュール)について、中小企業支援協議会が返済計画を策定し一括して金融機関と折衝をしてくれる。

まずは、可能な限りの資金調達を。それが返済できなくなった時点で、リスケジュール申請も視野に入れておく。

なお、これらの融資申し込みは、事業者自身で何ら問題なくできるものです。

金融庁としても迅速に融資をするよう金融機関に強く求めています。

ですから、わざわざ「資金調達コンサルタント」に報酬を支払って、融資を受けるようなものではありません。

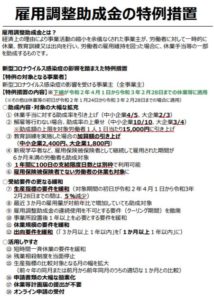

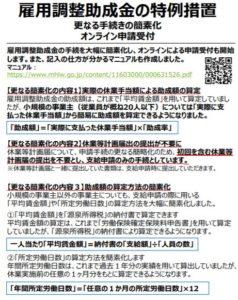

雇用調整助成金の特例 ★★

生産性指数の比較が従来の3ヶ月から1ヶ月に短縮。なお、助成金の上限は一人日当たり15,000円が上限。

休業要請を受けるなど一定の要件を満たす場合には、助成率を100%に

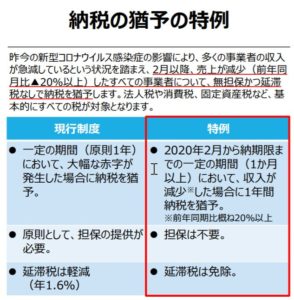

納税の猶予の特例 ★★

2月以降、売上高が対前年同月比概ね▲20%以上であれば、無担保で延滞税もなく、ほぼすべての国税について1年間の納税を猶予。

ただし、一時に納税できないことの証明が求められるなど、本来の「納税猶予」の手続きが合わせて必要。手許に資金はあるものの、より資金をプールするためには活用できない。

最低限納付すべき金額は、以下の通り

納税猶予可能額=現金預金残高ー(運転資金*×6ヶ月+特別な支出)

*仕入高+販売管理費+借入金返済額

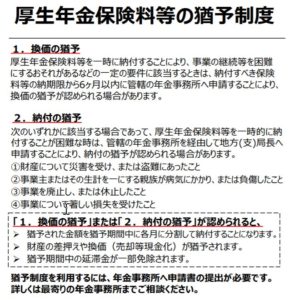

厚生年金保険料の猶予 ★★

2月以降、売上高が対前年同月比概ね▲20%以上であれば、無担保で延滞金もなく、厚生年金保険料等について1年間の納税を猶予。

ただし、一時に納付できないことの証明が求められるなど、手許に資金はあるものの、より資金をプールするためには活用できない。

最低限納付すべき金額は、以下の通り

納税猶予可能額=現金預金残高ー(運転資金*×6ヶ月+特別な支出)

*仕入高+販売管理費+借入金返済額

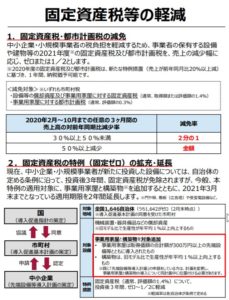

固定資産税の減免 ★★

償却資産税だけでなく事業用家屋についての固定資産税についても売上高が大きく減っていれば、減免ないし全額免除。

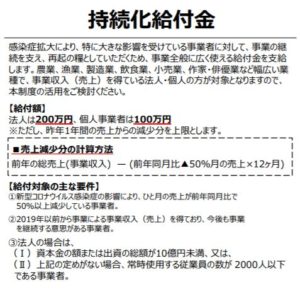

持続化給付金 ★★★

所得ではなく、前年同月比50%を超えて売上高が減少した場合、年換算での売上高減少分について給付金が支給。法人は最大200万円、個人事業主は最大100万円。

家賃支援給付金 ★★★

5-12月の売上高が

(1)いずれか1月で対前年比50%以上減少

または

(2)連続する3ヶ月間、対前年比30%以上減少

している事業者については、支払家賃の2/3を6ヶ月間支給する。

ただし、法人については月50万円、個人事業主については月25万円を支給の上限とする。

なお、複数の店舗を運営する事業者については、その上限額を法人は月100万円、個人事業主は月50万円まで引き上げ。

相談に行く順番と窓口

日本政策金融公庫のセーフティネット貸付

または、本店に最寄りの日本政策金融公庫(国民生活事業)の各支店に

マル経融資であれば商工会議所でも相談に乗ってくれます。

信用保証協会のセーフティネット保証

まずは、本店所在地のある市区町村役場へ行き、売上減少の証明と市区町村での制度融資の有無の確認を。

それから、融資を受ける金融機関へ相談をしてください。

商工中金の危機対応融資

商工中金相談窓口 0120-542-711

* *

新型コロナウイルス感染症で影響を受ける事業者の皆様へ|経済産業省

これからどれだけ大きな波が来るのか誰にもわかりません。

最悪の事態を想定し、手許資金について、できるだけ”高台”に避難しておくことをおすすめ致します。

「賢者は最悪の事態を想定し、楽観的に行動する」ということですね。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を