内部留保課税のどこが問題かわからん社会人は、せめて「簿記初級検定」を受けてみよう

目次

産業界からは総スカンだった内部留保課税

ある政党が「企業が内部留保を溜め込みすぎて給与アップにつながらない」と大企業への「内部留保への課税」を公約に掲げたところ、産業界からは総スカン。

その上、メディアによるその解説記事の中にも、内部留保の意味を履き違えているものがたくさんあるという恥ずかしい状況でした。

この政策のおかしさは、複式簿記の原理を理解している人ならばすぐにわかったはずですが、これ以外にも「減価償却で節税しながら資産形成を」だとか、「自己資金で投資をするより借金で投資をすると危険」など、複式簿記の原理さえ理解していればわかりそうな、おかしな話がたくさん流布されています。

そこで、社会人たるもの「複式簿記の原理」を身につけるため、せめて簿記三級くらいは取ろうよと常々申し上げているのですが、その試験範囲に、経理職以外では意味のない項目がたくさんあるのも事実です。

そんな中、H29年4月に「簿記初級検定」というものが新たにできたので、今回は、「社会人たるもの簿記初級検定を受けてみようよ」という話をしようと思います。

簿記初級検定の概要

簿記初級検定試験制度の概要は次の通りです。

- 程度・能力

簿記の基本用語や複式簿記の仕組みを理解し、業務に利活用することができる。 - 受験資格

制限なし - 合格基準

100点満点で70点以上を合格とする。 - 試験時間

40分 - 試験方式

インターネットを介して試験の実施から採点、合否判定までを行う「ネット試験」で施行する。 - 試験会場

商工会議所ネット試験施行機関 - 試験日

試験施行機関が日時を決定 - 受験料

2,160円(税込)

商工会議所が指定したパソコンスクールなどで、ネット試験形式で実施されているので、社会人の方でも手軽に受験できるでしょう。

簿記初級検定の試験範囲

試験範囲=学習範囲は次の通りです。

1.簿記の基本原理

(1)基礎概念

・資産、負債、および純資産(資本)

・収益、費用

・損益計算書と貸借対照表との関係

(2)取引

・取引の意義と種類

・取引の8要素と結合関係

(3)勘定

・勘定の意義と分類

・勘定記入法則

・仕訳の意義

・貸借平均の原理

(4)帳簿

・主要簿(仕訳帳と総勘定元帳)

・補助簿

(5)証ひょうと伝票

・証ひょう

・伝票(入金、出金、振替の各伝票)

・伝票の集計

・管理

2.期中取引の処理

・別に定める勘定科目の範囲で、期中取引の処理(仕訳等)を行う。

(中略)

3.月次の集計

・別に定める勘定科目の範囲での試算表(合計、残高、合計残高)による月次集計を行い、数値を読み取る。

(後略)

このうち、特に知っておくべきは、1の「簿記の基本原理」ですが、一つ一つの経済取引がどうつながり、自社の決算に反映されるのかを知るためには、やはり「期中取引の処理」、「月次の集計」も学んでおく必要があります。

人により異なりますが、そこまでやって、通常は、一週間くらいの勉強で合格できるのではないでしょうか。

内部留保課税が的外れなのはこういうこと

ちなみにですが「内部留保課税」がどういうものかを複式簿記で説明すると次のようになります。

複式簿記では、一つの経済取引を二つの側面で捉えます。

その二つの側面とは「結果」とその「原因」と考えるとわかりやすいです。

例えば、仕事をした報酬(売上高)を現金で10,000円受け取ったとします。

その「結果」は、手許の「現金が10,000円増えます」。

そして、その「原因」は「売上高が10,000円発生したから」です。

これを複式簿記では

(現金)10,000円/(売上高)10,000円

と記録します。

この「現金」や「売上高」など取引の態様を端的に表すものを「勘定科目」と言いますが、これらは次の5つのグループに区分されるのです。

資産|財産的な価値のあるもの

(現金、商品、不動産など)

負債|返済義務のある債務

(借入金など)

純資産|資産と負債の差額

(元手である資本金と過去の利益の蓄積である利益剰余金)

収益|事業活動で獲得した金銭的な成果

(売上高など)

費用|収益獲得のために費やした金銭的な犠牲

(売上原価、人件費など)

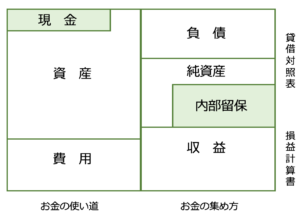

これらは、次のような配置でグループ分けされます。

(1)上下に分けてみる

この表を上下に分けると「資産、負債、純資産」と「収益、費用」になります。

上の「資産、負債、純資産」を記したものが「貸借対照表」と言われるもので、一定時点で会社がどんな財産を持ち、どれだけの債務を抱えているのか、そしてその差額である純資産をどれだけ持っているのかを表します。

下の「収益、費用」を記したものが「損益計算書」と言われるもので、一定期間で会社がどれだけの利益をどのように獲得したのかを表します。

損益計算書とは、個人で言えば「家計簿」のようなものです。

一方「貸借対照表」は、個人で言えば、「財産目録」のようなものといえます。

例えば、「マイホーム5,000万円を保有するが、住宅ローンも4,000万円抱えている」という人であれば、貸借対照表は、

資産 5,000万円

負債 4,000万円

純資産 1,000万円

となり、今全財産を処分したら5,000万円の財産的価値があるのでそのお金で借金4,000万円返しても、純資産である1,000万円が残るということを表しているのです。

この純資産は、当初の元手である「資本金」と過去の利益の蓄積である「利益剰余金」に分けられます。

例えば、元手1,000万円で商売を始めたときには、

現金 1,000万円/資本金(純資産) 1,000万円

だった会社が10年経ったとします。

その会社の貸借対照表が

資産 8,000万円/負債 5,000万円

となっていたら、その差額である純資産は3,000万円となります。

これは、当初資本金1,000万円で始めた商売が、10年経ち、毎年の利益(収益ー費用)から税金を支払った残りを加えると純資産が3,000万円になったということで、トータルで2,000万円だけ純資産が増えたということになります。

この当初の元手よりも増えた純資産額を「利益剰余金」といい、これを一般的には「内部留保」と言っているのです。

つまり、内部留保とは、「会社経営というギャンブルによりトータルでどれだけ儲けられたか」を表しているといえるでしょう。

この「内部留保」は、毎年の収益ー費用である利益からさらに税金を差し引かれた残りが、累積されたものです。

その内部留保にもう一度課税をするというのは、一度課税された残りの金額に再度課税がされるという不条理なものになるということ。

これが内部留保課税に疑問が呈される一つ目の理由です。

(2)左右に分けてみる

多額の内部留保額を見て「大企業は内部留保をこんなに蓄えて余裕がある。だからリストラはするな、もっと人件費を上げろ」などというのは、常に大企業批判の勢力から言われてきていることですが、別に内部留保がすべて金庫でお金として眠っているわけではありません。

今度は、上の図を今度は左右に分けてみましょう。

すると、右側の負債、純資産、収益と言うのは、「お金をどうやってた集めたのか」(調達源泉)を、

左側の資産、費用は「お金をどう使ったのか」(運用形態)を表すものであることがわかります。

「この会社はどうやってお金を集めたの?」と言われれば、借金(負債)、元手と過去の利益の蓄積(純資産)、売上高(収益)によりこれだけ集めましたということがわかる。

一方で、「この会社はそのお金をどう使ったの?」と言われれば、機械装置(資産)を買ったり、商品(資産)として倉庫で眠らせていたり、人件費(費用)に使いましたが一部が預金(資産)で残っているということがわかるわけです。

ですから、内部留保の金額だけを見ても、そのお金が何に姿を変えているのかはわかりません。

もし、現預金にプールされすぎていているのであれば、「そんなにお金があるなら云々」という話に一定の合理性があるかもしれませんが、それはあくまでも「お金の運用形態」である「左側の話」であり、「お金の調達源泉」である「右側の話」には何ら関係がないのです。

仮に、「現金を貯め過ぎはけしからん」というのであれば、一定金額以上の現金預金残高という左側に課税をすべきということになるでしょう。そんなの困りますけどね。

内部留保課税は既にされているが

実は、資本金一億円超の同族大企業に対しては、現在でも内部留保に対する課税はされています。(同族会社の留保金課税)

そして、以前は、資本金一億円以下の中小企業にもこの同族会社の留保金課税制度は適用されておりました。

ですが、これは、同族会社が、会社の利益を株主に配当をすると所得税が課税されるからと、あえて配当を抑制されると「課税できない」という国の都合で、一定金額以上の「留保所得」に追加課税がされたものです。

しかし、その課税を逃れるために配当を支払おうという議論が決算時にされたことは一度もなく、ましてや、設備投資をしようとか、人件費を上げようなどとは、誰も考えたことなどないはずです。

「企業の設備投資が促進されないから内部留保に課税を」「人件費に回らないから内部留保に課税を」というのも「左側の話」と「右側の話」が混同されたもので、お金の調達源泉である内部留保への課税という”ツボ”を押したところで、投資や人件費といったお金の運用形態に影響など及ぼさないのです。

これが内部留保課税が無意味だと思われる二つ目の理由です。

もし、本当に設備投資を促進したいのであれば、設備投資をした会社に対する税制優遇措置が有効であり、人件費への分配を増やしたいのであれば、給与を増やした会社に対する税制優遇措置が有効です。

そもそも、会社が、儲かっても人件費を上げず、利益を現預金としてプールしたがるのは、業績が悪くなったとしても、簡単に解雇できず、人件費の「下方硬直性」が強すぎて安易に上げられないからであり、もし、人件費への分配を増やしたいのであれば、解雇規制を緩和し、いつでも人件費の増減を可能にすることこそ最も効果があるのではないでしょうか。

決算書を読むと言うのは数字を読むのではない

巷で出ている会計本は、ほぼ全て「簿記などいらない。社長やビジネスパーソンは決算書を読めれば良い」と書かれているはずです。

私も書いているのでよくわかりますが、これは、そう書かないと売れないからです。

ですが、その本を書いた職業会計人は、全員簿記は理解しているし、意思決定が会社の業績や財務内容にどんな影響を及ぼすかについて、まず複式簿記のロジックで考えているはずです。

「決算書を読む」というと、やれ「流動比率が高いから安全性も高い」などという指標の分析について語られますが、それよりも、あなた自身の意思決定や行動が決算書にどんな影響を与えるのかを読み解くため、まずは「複式簿記の原理」を学ぶほうが、真の意味で決算書を読み解けるようになる近道なのではないでしょうか。

今さら聞けない社長のための会社の数字の読み方・作り方(決算書編)

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を