代償金をうまく使って相続税の節税と手続きの簡略化を

目次

代償金は、分けにくい遺産の分割の調整に使われる

相続による遺産分割の際には、被相続人が残した遺産をどのように分けるのかを相続人間で決めます。

しかし、例えば一軒の自宅しか遺産がない場合など、その遺産を分けるのが難しい場合もあります。

その時には、誰かがその現物の遺産を相続する代わりに、他の相続人に対して債務を負うことで遺産相続のバランスを取ることも認めらています。

具体的には、不動産などの遺産を相続した相続人から他の相続人に対して金銭の支払いをすることを約束します。

このような、遺産分割を「代償分割」と言い、その際に支払う金銭を「代償金」といいます。

実は、この代償金は、遺産相続のバランスを取る以外にも利用方法があります。

今回は、遺産相続における代償金の利用方法について検討してみます。

配偶者に金銭を残しながら第二次相続の税負担を軽減する

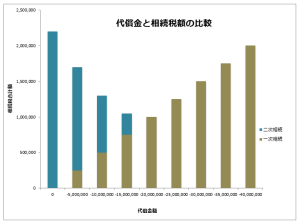

親世代から子世代に遺産が移転するには、第一次相続(一般的には父)と第二次相続(一般的には母)という二度の相続を経なくてはなりません。

第一次相続時の配偶者への遺産相続というのは、そもそも財産は二人で築き上げたものであるということと世代が同じなので近い将来に第二次相続が発生するということから、配偶者が相続した遺産額が法定相続分か1億6000万円のいずれか大きい金額までは、実質的に相続税がかからないものとされています。

この制度を「配偶者の税額軽減」といいます。

つまり、第一次相続では、一般的に、母ができるだけ多くの金額を相続したほうが、相続税の負担は小さくなります。

一方で、第一次相続で母が多額の遺産を相続してしまうと、第二次相続ではこの配偶者の税額軽減が使えないので、相続税の負担が大きくなります。

そこで、あえて、第一次相続で母が相続する遺産を少なくすることで、第一次相続・第二次相続トータルの相続税の負担が小さくなるということも多いのです。

しかし、高齢者は将来への不安からできるだけ多くの財産、特に金銭を保有していたいとホンネでは思っていることが多いものです。

ただ、周りから「相続税の負担を考えると、できるだけ第一次相続で母は相続をしないほうがいい」と言われ、ホンネを隠しながら、そのような遺産分割に応じてしまうことも多いのです。

これは、実際にこの代償金の活用法を提案した時に配偶者の方が安堵する様や実際に採用される確率を見れば、まず間違いのないことだと思っています。

そのような場合には、すべての遺産は一旦母が相続をした上で、他の相続人に対して代償金の支払いをするような遺産分割協議にします。

こうすることで、母が手許に金融資産を残して暮らしながら、代償金を残したままで第二次相続が発生すれば、その代償金は母の債務として遺産総額から控除ができるので、代償金を定めなかった時よりも、第二次相続の税負担を軽減させることが可能になるのです。

さらに、第一次相続で不動産を子供に相続させるよりも、同額の代償金を支払う方が第二次相続での相続税の負担が軽減される可能性が高いといえます。

というのも、不動産は多くの場合、時の経過によりその価値は下がります。

つまり、配偶者が第一次相続時に不動産を相続したとしても、第二次相続までの間にその評価額が下がることが多いはずです。

一方で、代償金については、そのままの金額で債務控除がされるので、第一次相続で不動産を子供が相続するよりも、同額の代償金を支払うほうが、第二次相続での遺産の評価額が低くて済む可能性が高いのです。

(ただし、賃貸用不動産の場合、第一次相続で不動産を子供が相続することで、その賃料を早く子供世代に渡す効果はありますが、できるだけ現金収入は母が手にしたいというニーズに応えるならば、やはり母が相続すべきかと)

いずれにせよ、代償金の支払額に応じて第一次相続時の税負担が増加するので、トータルの税負担や先に相続税を支払うことのデメリットなどを考慮して、どの程度の金額の代償金とするかを定めることになるでしょう。

預金などの名義変更手続きの簡略化

預金などの金融資産の名義変更をする際に、口座単位でそれぞれの相続人に分けようにもピッタリの金額で分けられる方がまれで、金額等で分けなくてはなりません。

その場合には、遺産分割協議書のコピーの他、その金融機関独自の「同意書」に相続人全員の署名押印を求められることが一般的です。

これが全国に相続人が散らばっていたりすると、それぞれの署名押印をもらうのに手間が掛かるでしょう。

その際には、誰か一人がその金融資産を相続し、他の相続人には代償金を支払うような遺産分割とすれば、署名押印を求められるのは、その金融資産を相続した相続人だけで済むことになるのです。

ただし、もし、一人がすべての遺産を相続し、他の相続人に対して代償金を約束をしたとしても、その支払いが履行されないとすれば大変なことになります。

あくまでも、遺産分割についての協議は成立しており、代償金の支払いがなくても遺産を一人が相続できてしまいます。

預金等の名義変更を済ませたあとで、のらりくらりと支払いを延期されたり、最悪、行方をくらまされるというリスクも生じます。

ですから、仲の良い相続人間であれば特に問題はないでしょうが、そうでない場合には、いつどのようにして代償金を支払うのかをきちんと書面で定め、場合によっては、担保提供を求めるなども視野に入れておく必要があるでしょう。

というか、「確実に代償金の支払いが履行される」と言えないのであれば、一人に全財産を相続させて代償金で調整をするという遺産分割はやめておいたほうがよいかもしれません。

多少手間がかかっても、預金の口座単位でそれぞれの相続人を定め、それで調整できない金額のみ代償金を定めたほうが良いでしょうね。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を