小規模企業共済の節税効果は掛金が所得控除されることというのは実は間違いー全額損金を過大評価して損をするな

目次

オーナーの退職金準備として人気の小規模企業共済だが

退職金制度のない個人事業主や中小企業経営者の退職金の準備が節税しながらできると人気の「小規模企業共済」

その節税の仕組みは「掛金の全額が所得控除の対象となること」と説明されます。

ただ、この説明がどうも腑に落ちない。そこで、小規模企業共済の本当の節税効果とは何なのかを生命保険による役員退職金の準備プランと比較しながら考えてみようと思います。

生命保険で役員退職金の準備をすると損をする

全額損金型の逓増定期保険などに加入をすると、本来「掛け捨て」のはずなのに、必要以上に先払いをした金額が解約返戻金として帰ってきます。

そのため、掛金を損金にしながらいつでも必要な資金を引き出せる(それに保障までついている)魔法のような節税商品であるかのように説明がされます。

ただ、実際には、その解約返戻金は益金として法人税等が課税されるのでそこで手取りがガクンと減ります。つまり、トータルで税金額を減らすという「節税効果」はなく、単に「税金の支払期限を先延ばしにした」に過ぎません。

そこで、その解約返戻金の受取りという”出口”対策として登場するのが、その解約返戻金の受け取り時に役員退職金支給をするという手法です。

そうすることで、解約返戻金という益金と役員退職金という損金が相殺されるので、受取時の法人税の課税はなし。故に掛金が全額損金になった分だけ節税効果があるというものです。

しかし、これも完全なまやかしです。

なぜなら、この節税効果は、役員退職金は支給を受けてもその所得税の負担がないか大きく軽減されるという「役員退職金」そのものの節税効果であり、全額損金型の生命保険の節税効果ではないからです。

その役員退職金の節税効果は生命保険に加入してもしなくても同じように受けられるものなのです。

「生命保険の解約返戻金は退職所得として受け取れる」という優遇措置などどこにもないでしょう。

もし、全額損金型の生命保険の節税効果を測定するのであれば、同じように役員退職金を支給するのに、その準備として生命保険を活用する場合としない場合で、どちらのほうが将来の増分キャッシュフローが多いかを比較しなくてはなりません。

きちんと加入時から解約時までの数値を見ればわかりますが、役員退職金の準備を生命保険でしたほうが定期積金をするよりも、ほぼ間違いなくお金は減ります。

なぜなら、生命保険というシステムを運営するのに多額のコストが掛かるため、全額損金型の逓増定期保険の解約返戻金はピーク時でも掛金の8割くらいしかないからです。

全額損金型の逓増定期保険の節税効果というのは、その「損をした2割の分だけ税金が安くなる」という得でも何でもない当たり前のことでしかないのです。

小規模企業共済も単なる税金の繰り延べ効果しかない

では、小規模企業共済はどうでしょうか?

将来の退職金の準備のための掛金がすべて所得控除の対象になるのに、支給を受けたときは退職所得として税負担が軽減されるというのであれば、全額損金型の生命保険による役員退職金プランとなんらかわりがないようにも思えます。

だったら、小規模企業共済にも、単に税金の支払期限を延期する効果しかないのではないかと。

確かに、掛金の全額が所得控除になったとしても、支給を受けた時点で何らかの課税がされるという時点で、税金の支払期限を延期する繰り延べ効果しかありません。

もし、給与や雑所得とされていたら、今まで節税になった分かそれ以上にドンと課税がされるはず。

それが、たまたま、退職金という税負担が軽減された形で受け取れるので節税になるということです。

小規模企業共済にせよ、確定拠出年金にせよ、経営セーフティ共済にせよ、単に掛金が損金や所得控除になるだけでは、頼まれてもいないのに先払いをすることで手許のお金をかえって減らすことになります。

節税分だけお金が手許に余計に残るというのは勘違い。

「全額損金や所得控除」ということばを過大評価していないでしょうか。

実は「掛金が損金や所得控除になる」というだけでは、税金の支払時期を遅らせる効果しかなく、大切なのは、損金等になったそのお金をどれだけ有利な状況で受け取れるかということなのです。

小規模企業共済と全額損金生命保険の違い

では、小規模企業共済への加入も全額損金型の生命保険への加入と同様に損なのでしょうか?

両者の違いを見てみます。

(1)受取金額

全額損金型の生命保険の場合、前払分の多い逓増定期保険であっても、解約返戻金はピーク時で掛金の8割くらいです。

しかし、小規模企業共済の場合、一定期間以上掛金を掛け給付事由が合致すれば、掛金以上の金額を受け取ることが可能です。

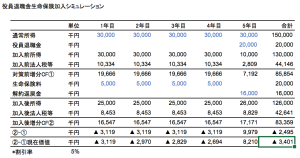

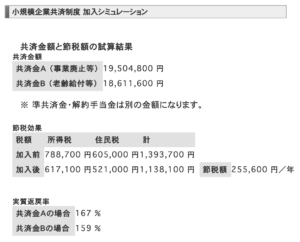

例えば、20年間毎月上限の7万円の小規模企業共済を掛けた場合の共済金受取額は次のようになります。

(中小機構:小規模企業共済加入シミュレーションより)

*節税効果は課税所得600万円として計算していますが、この時点では「実質返戻率」などという説明はひとまず無視しましょう。

掛金の合計額1680万円に対して老齢による給付額(共済金B)は、約1860万円。

生命保険同様「解約返戻率」とするならば、約110%(1860万円÷1680万円)となり、全額損金型の生命保険のように掛金合計額を割り込むようなことはありません。

20年も掛けて合計でたった10%のリターンとは現在価値に割り引くとどうなのよということになりますが、それでも確実に元本割れをする定期生命保険よりはずっと良いはずです。

(2)退職金の支給回数

全額損金型の生命保険での役員退職金プランは、当たり前ですが自社での長年の貢献を理由にした役員退職金の支給をすることが前提です。

この全額損金型生命保険による役員退職金プランでは、同じ会社から、役員退職金を二度もらうことはできません。(打ち切り支給の場合を除く)

一方で、小規模企業共済では、その受取共済金を「退職所得」とみなすとされているだけで、それとは別に自社で役員退職金を支給することができます。

この小規模企業共済と自社の退職金の支給時期が最低4年間空いていれば、それぞれについて小規模企業共済については加入期間を、自社の退職金については勤続期間をベースにして退職所得控除を差し引くことができるのです。

個人型確定拠出年金と小規模企業共済に加入している社長は退職金の支給時期に注意しよう

つまり、掛金が所得控除になることには単に税金の繰り延べ効果しかなく、小規模企業共済の節税効果は、税負担が軽減される「退職金の二重受給及び退職所得としての受取り」が可能になることで初めて成立するということなのではないかと。

上記の例でも所得控除だけで毎年255,600円の節税効果が得られるというのではなく、その「共済金が退職所得として受け取れる」という恩典により、結果的に合計で5,112,000円(255,600円☓20年)の節税効果を得られるということです。

そのため将来退職金の課税について税制の優遇措置がなくなるなり縮小されれば、小規模企業共済の節税効果も小さくなるということなんだろうなあとふと思った次第です。

まあ、そんな小難しいことはどうであれ、一定期間以上掛ければ元本割れもせず、退職金の二重受給ができる小規模企業共済は、加入せず定期積金で退職金の準備をするよりも加入した方がトータルのお金は余計に残るはず。

少なくとも生命保険以上の節税効果があるのは間違いし、資金繰りがキツくなれば掛金減額や解約返戻金を担保に融資も受けられるので、役員の退職金の準備をするならば、まずは小規模企業共済から加入を検討してみてはいかがでしょうか。

役員退職金はいくらまでなら払ってよいのか?ー功績倍率という理不尽な基準にどう挑むか

まともに損得計算できずにカモにされない金をドブに捨てないために社長が学んでおきたい3つの知恵

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を