修繕費と資本的支出を分けるフローチャート

目次

修繕費か資本的支出かは判断が難しい

税務調査でよく揉めるものに、「修繕費と資本的支出」というものがあります。

修繕費とは維持管理のために必要な金額であり、資本的支出とは価値が増加した部分の金額のこと。

ただ、工事などで支出した金額のどこまでが価値を維持するためのものであり、どこからが元々よりも価値が増加したものなのかと言うのは、判断がつきにくいものです。

そこで、今回は、修繕費と資本的支出はどのように分ければ良いのかを順を追って見ていくことにします。

修繕費と資本的支出の損金算入時期

建物や機械装置などの固定資産について、修繕をすることは、売り上げを得るためには必要不可欠のものですから、支出をしたときに損金とされるのが原則です。

ところが、修繕をすることで、元の状態に戻っただけでなく、元の状態よりも価値が上がってしまった(良くなってしまった)部分については、もはや修繕費でなく、追加で減価償却資産を購入したと考えなくてはいけません。

この部分のことを「資本的支出」といい、修繕費とは異なり支出時に全額を損金にすることは出来ません。減価償却により法定耐用年数の期間を通じて損金に算入することになるのです。

例えば、今までついていなかった階段や扉などを追加したというのであれば、その追加した部分が資本的支出だと言うことはわかります。

では、腐食をするのを防ぐためにペンキを塗り直した場合はどうでしょう。さびてしまった部分を塗り直したとしても、古くなった部分を元に戻すだけなのでその支出は修繕費となると考えるはずです。

しかし、税務署は、そのままペンキを塗らなければ法定耐用年数どおりに価値が減少したものが、ペンキを塗ったためにその建物が想定よりも長持ちするはずだと考えるのです。

つまり、同じペンキを塗った費用だとしても、元の状態に戻した部分までは修繕費、それ以上に長持ちするようになるなど価値が増加した部分については資本的支出部分に分けなくてはなわないのです。

では、資本的支出の耐用年数はどうなるのでしょうか?

資本的支出は、新たにその減価償却資産を購入したものとして、減価償却を通じてその資産の「新品の耐用年数」に渡って損金としなくてはなりません。

建物などでは、相当長期間に渡って損金となることになるでしょう。

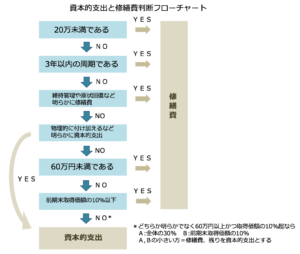

修繕費と資本的支出判断フローチャート

では、どうやって修繕費と資本的支出に分けるのか。

明らかに修繕費、明らかに資本的支出なもの以外、これらの金額を区分するのは非常に困難です。そのため実務上修繕費と資本的支出の区分については、いくつかの判断基準と算式で機械的に計算をするようになっているのです。

条文の構成は無視して、どんな順番で判断をすれば良いのかをまとめておきます

1.問答無用で修繕費

以下の場合は、原状回復か価値が高まっているかの判断も要らず修繕費とすることができます。

(1)20万円未満

修理や改良のために支出した金額が20万円未満であれば、その全額を修繕費とすることができます。

(2)概ね3年以内の周期

その修理や改良が概ね3年以内の周期で定期的に行われているものであれば、その全額を修繕費とすることができます。

2.明らかに修繕費

割れたガラスを元に戻す、剥離した壁を直す、雨漏りしている箇所の防水工事などや、故障した機械を修理するなど壊れた部分を元に戻すなど明らかな原状回復費用はその全額が修繕費となります。

3.明らかに価値が増加している

次のような工事で、明らかに価値が増加している部分は、資本的支出となります。

(1)物理的に付け加えた部分

避難階段を新たに設置するなど、今までなかったものを付け加えた部分は資本的支出となります。

(2)用途変更や改造・改装

今まで居住用であった家屋を事務所用に用途変更するための模様替え費用や機械装置の改造などに直接要した金額は資本的支出となります。

(3)通常の交換を越える高機能部品への取り替え

機械の部分品を特に品質や性能の高いものに取り替えた場合で、その取替えの金額のうち通常の取替えの金額を超える部分の金額については、資本的支出となります。

4.どこまでは修繕費でどこからが資本的支出かわからない

ペンキを塗ることで劣化を防ぐなど、原状回復でもあるし、放っておくより耐用年数が伸びるなど価値増加部分もあるなど両者の区分が明らかでない場合は、次のように判断します。

(1)60万円未満

その工事の金額が60万円未満であれば、その全額を修繕費とすることができます。

(2)前期末取得価額の10%以下

その工事の金額が、前期末現在のその資産の取得価額の10%以下であれば、その全額を修繕費とすることができます。

(3)両方共該当しない

その工事の金額が、60万円以上かつ前期末取得価額の10%超の場合、継続的に適用すれば、次の算式により修繕費と資本的支出に分けることができます。

A:全体の30%

B:前期末取得価額の10%

A、Bのいずれか小さい金額を修繕費、残りを資本的支出

建物などでは、一つの原状回復工事をする際に「どうせまた足場を掛けなくてはならないので、一緒に他の工事もしよう」となることが多いもの。

万一、修繕費としたものが、資本的支出だとされても、いずれ損金になるので、あまり”痛くはない”ですが、金額の大きな修繕費は、税務調査でも問題になりやすいので、原状回復部分と価値増加部分を分けやすい工事明細にしていただきたいものです。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を