消費税インボイス制度とバックオフィス業務のデジタル化等に関する実態調査結果|インボイス制度編

目次

インボイス制度導入への準備はまだまだ

2023年10月より導入される消費税の「インボイス制度」。

消費税導入以来最大の改正とも言うべき大きな影響のある改正なのですが、どうもその影響をより大きく受けそうな小規模事業者ほどその準備はもちろん、認知度もそれほど高くないようで。

そこで、今回は日本商工会議所が実施した調査の「インボイス制度への取り組み」の部分についてまとめてみようと思います。

インボイス制度とは?

現在の方式では、事業者の消費税の納付税額の計算上「受け取った消費税額」から控除される「支払った消費税額」については、誰からのものであっても、その取引が消費税の課税売上を獲得するためのものであれば控除が可能です。

しかし、インボイス制度になると、登録した「適格請求書等発行事業者」(以下「適格事業者)が一定の記載事項を満たした「適格請求書」(インボイス)に基づくものしか消費税の控除(仕入税額控除)ができなくなるのです。

この制度の問題は、免税事業者は適格事業者になれないということです。

つまり、免税事業者への仕入れ等の支払いについては消費税の控除ができなくなるということ。

これは、免税事業者は消費税の上乗せをした請求はできなくなり、結果的に免税事業者の売上高は消費税分だけ減ることでもあります。

なお、免税事業者であっても、あえて課税事業者を選択することで適格請求書等発行事業者となることは可能です。

その場合には、従来どおり課税売上高に係る消費税額の上乗せ請求は可能となりますが、代わりに消費税の申告・納税と適格請求書等の保存義務が生じるのです。

インボイス制度導入への準備状況等の調査結果

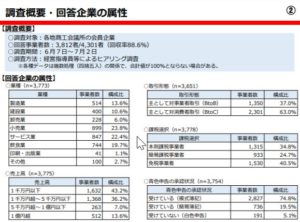

調査概要・回答企業の属性

・主としてBtoBが約4割、BtoCが約6割

・消費税免税事業者が約40%、本則課税が約35%、簡易課税が約25%

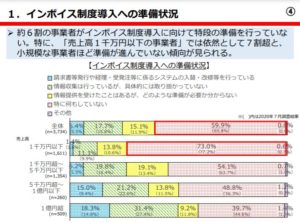

インボイス制度導入への準備の状況

・約6割の事業者がインボイス制度導入に向けて特段の準備を行っていない。

・特に「売上高1千万円以下の事業者」では7割超と、小規模な事業者ほど準備が進んでいない。

インボイス制度への準備としては、それに対応したレジや請求書発行アプリの導入が考えられます。

既に軽減税率導入時に対応したレジに変更した場合には、アップデートでそのままインボイスに対応できることが多いはずです。ですから特に準備が必要というわけではありません。

請求書発行のアプリについても、小規模事業者ほど移行がカンタンでいつでも導入が可能ですので、まだ準備をしていないことにそれほど問題はありません。

実際にインボイス制度が導入される時点では、それを機会に手書きやExcel作成の請求書からの移行を強くおすすめいたします。

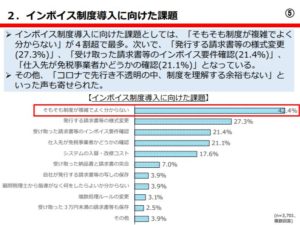

インボイス制度導入に向けた課題

・「そもそも制度が複雑でよく分からない」が42.4%で最多。

・「発行する請求書の様式変更」が27.3%で次点。

・続いて「受け取った請求書等のインボイス要件確認」「仕入先が免税事業者かどうかの確認」という受け取る側の課題も。

インボイス制度について複雑で理解できないということですが、これからはじめて消費税の申告をする人にとっては、そもそも難解な消費税法に加えて、さらにインボイス制度について理解をしなくてはならないということです。

なお、適格請求書に記載すべき事項は、従来でもきちんと記載をしていれば、適格事業者の登録番号を記載する程度のことでそれほど手間が増えるわけではありません。

対応するレジや請求書発行アプリを利用していれば登録番号を一度登録するだけであとは自動で処理がされるはずです。

インボイスを受け取る側の処理としても、確かにもらったインボイスが仕入税額控除の要件を満たしているのか、仕入先が適格請求書等発行事業者なのかの確認が必要ではありますが、会計システムに相手方の名前を補助科目などで管理しておけば取引の都度確認が必要ということではないでしょう。

すべての仕入等についてその支払先が異なるということのほうが珍しいですから。

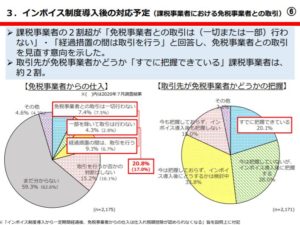

インボイス制度導入後の対応

・課税事業者の2割超が免税事業者との取引を見直す

・まだわからないが約6割、免税事業者であることを判断材料にしないのは約15%

・取引先が免税事業者であるか「すでに把握できている」のは約2割

免税事業者との取引を見直すというのは約2割しかいないというのはむしろ意外だなと。

ただ、まだわからないという課税事業者が約6割いて、それらがインボイス制度の仕組みをきちんと理解した後でも免税事業者と従来どおりの条件で取引をするかというと疑問があります。

少なくとも、私自身、免税事業者との取引については、よほどその事業者が他に変えられないほど特別なスキルを有していない限り、取引先の変更や消費税分の値下げ要請をするようにアドバイスするでしょう。

また、仕入先が免税事業者であることを既に把握しているのは約2割ということは、残りの約8割については、まだ相手が免税事業者であることを把握していないということです。

その事実を把握した時点で「免税事業者はインボイス制度で手取りが減ってかわいそうだ」という声よりは「今まで消費税を納付していないのに消費税を上乗せしていたのか」という批判のほうがはるかに大きいことが予想されます。

課税事業者は相手が免税事業者であっても自身の消費税の納税額の計算上仕入税額控除していたので、(「簡易課税」を選択していなければ)別に損をしていたわけではないですが、免税事業者にとって”逆風”であることは間違いありません。

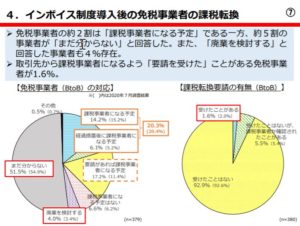

インボイス制度導入後の免税事業者の課税転換

・免税事業者の約2割が「課税事業者になる予定」、約5割が「まだわからない」と回答

・課税事業者になる予定がないが6.6%、廃業を検討するが4.0%

・得意先から課税事業者になるよう「要請を受けた」ことがある免税事業者は1.6%

インボイス制度が導入された場合「課税事業者となる」と回答したのは約2割。

しかし、得意先側が「適格事業者でなければ消費税分の上乗せは認めない」という対応をとったときには、課税事業者にならざるを得ないでしょう。

おそらく、得意先の多くはそのような対応を今後求めてくるはずです。

その際には、少なくとも課税事業者にならずに消費税分の値引きをされるよりも課税事業者となったほうが大抵のケースで手取り額は多くなるのです。

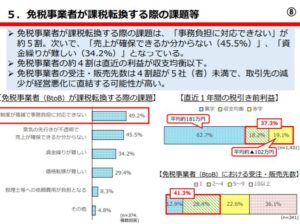

免税事業者が課税転換する際の課題等

・「制度が複雑で事務負担に対応できない」が約5割でトップ

・「景気の先行きが不透明で売上が確保できるかわからない」が45.5%、「資金繰りが難しい」が34.2%

今まで消費税の集計、申告をしてこなかった免税事業者が既に複雑怪奇になりすぎている消費税の仕組みを理解するのは大変です。

しかし、インボイス制度実施後も簡易課税制度が残されたため、その事務負担はかなり軽減がされます。

簡易課税制度とは、基準期間(原則として前前期)の課税売上高が5000万円以下の事業者であれば、仕入税額控除の金額は概算でもよいという制度です。

具体的には、課税売上高に業種ごとに定められた「みなし仕入率」という割合を掛けた金額を仕入税額控除の金額とします。

| 事業区分 | みなし仕入率 | 主な業種 |

| 第一種 | 90% | 卸売業 |

| 第二種 | 80% | 小売業 |

| 第三種 | 70% | 製造業 |

| 第四種 | 60% | 加工業、飲食業 |

| 第五種 | 50% | サービス業 |

| 第六種 | 40% | 不動産業 |

例えばサービス業のみなし仕入率は50%ですから、仕入税額控除は課税売上高に50%を掛けた金額となります。つまり、仕入税額控除は消費税率が10%であれば課税売上高の5%(消費税率10%×みなし仕入率50%)ということになります。

これは、消費税の納付額は「受け取った消費税額ー仕入税額控除」ですから、受け取った消費税額である課税売上高の10%から仕入税額控除5%を差し引いた5%で済むということです。

つまり、今回のインボイス制度で最も影響の大きい、経費がほとんどなく益税を丸々享受していたサービス業者であっても、本来納付すべき課税売上高の10%である消費税額がその半分程度で済むということであり、その差額はインボイス制度導入後も益税として残るということでもあります。

簡易課税制度を選択することで面倒な仕入れ等に伴い受け取ったインボイスの保管の必要もなく、納付税額の計算についても課税売上高さえわかればよい。それに本来の消費税額よりも納付すべき金額は大きく減額され消費者が負担をした消費税が未だに手許に残る部分もある。

さすがにそこまで譲歩されても「インボイス制度による負担増には応じられない」という主張は、これまで消費税の負担をしていた消費者の共感を得るのは難しいでしょう。

免税事業者制度による節税提案もしていた税理士にとってみれば、インボイス制度導入は1年でも遅いほうが良いというのがホンネではあります。

しかし、インボイス制度自体は、消費税導入から35年も”助走期間”として放置されてきていた免税事業者制度という欠陥を穴埋めする抗いようのない合理的なものであり、多くの小規模免税事業者にとって「適格事業者+簡易課税制度」の選択というのが痛み分けの合理的な選択なのではないでしょうか。

「消費税インボイス制度」と「バックオフィスのデジタル化」等に関する実態調査結果|日本商工会議所

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を