売り手負担として振込手数料が差し引かれた場合のインボイスの記載は?

目次

継続的な取引では振込手数料は売り主負担のケースも

継続的な取引の場合には、買い手側が金融機関に支払う振込手数料の負担を決済する金額から差し引くことで、実質的に売主側が負担することがよく見られます。

特に取り決めも請求書もなく、勝手に買い手側が振込手数料相当額を差し引いてくるので、売り手側で請求金額と振込金額の差額を「振込手数料だろう」と考えて処理をしていましたが、インボイス制度ではこのような処理はできなくなります。

そこで、今回は、インボイス制度での売り主負担として差し引かれた振込手数料の処理についてまとめてみようと思います。

値引き・返品を翌月の売上とまとめて表示も

インボイス制度になると、登録した適格事業者は発行したインボイス(適格請求書)に記載された消費税額で買い手側の仕入税額控除がなされます。

インボイスは、「売り手が発行する消費税負担の証明書」のようなものなので、受け取った買い手が勝手に適格請求書に手を加えることはできません。

そのため、一度計上された売上について、値引きや返品など(対価の返還等)が行われた場合には、売り手が「適格返還請求書」を記載して買い手に交付をする義務があるのです。

なお、「対価の返還等」には、一定金額以上の購入の報酬である「販売奨励金」の支払いや契約よりも早く代金を支払ってくれたときの売掛金の一部免除である「売上割引」なども該当します。

さて、継続的な取引がされている場合、前月分の値引きや返品については当月の取引金額と相殺された請求書が発行されることがよくみられます。本来は、それぞれ当月分の取引金額による「適格請求書」と前月分の値引き・返品についての「適格返還請求書」を発行する必要があります。

しかし、前月分の値引きを当月は取引金額と相殺した請求書を発行する場合には、それらをまとめて表記することも可能です。同様に「販売奨励金」などと請求書を一つにまとめて記載することも可能です。

振込手数料の控除にも適格請求書は必要に

売上代金から買い手が振込手数料を差し引いて入金をしてくることがあります。

この場合の振込手数料は本来金融機関に振り込みを依頼した買い手側が負担すべきものであり、振込手数料を差し引いた金額での入金を売り手側が認めたというのは、その振込手数料相当額の値引きしたのと同じです。

ですから、その振込手数料相当額の「適格返還請求書」を発行する必要があります。

あるいは、本来売り手が負担すべき振込手数料を一旦買い手が立て替えてくれたものであり、その精算をしたと考えることも可能です。この場合の振込手数料についても課税仕入であり、売り手側が仕入税額控除をするには、買い手側が発行した適格請求書が必要になります。

いずれにせよ、これまでは、売り手が承諾することもなく、勝手に買い手が振込手数料を控除していることも多かったと思われますが、インボイス制度では、その手数料についての取り決めや書面の交付が必要になるのです。

だからといって、買い手に控除した振込手数料についての適格請求書の交付を求めることは煩雑です。

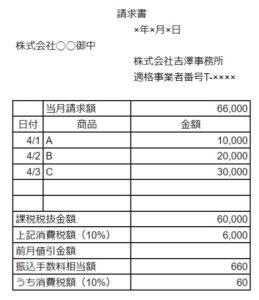

そこで、前月値引きと同様に控除された振込手数料を適格返還請求書として当月の適格請求書とまとめて一枚で発行することが合理的であるように思われます。

メールによる簡素な方法でもいいが

しかし、これでもわずかな振込手数料のためにこのような方法を採るのは面倒です。

そこで、振込手数料を売り手側の値引きと考え発行する「適格返還請求書」については、「請求書記載額と振込金額との差額は振込手数料相当額として値引きされたものです」という文面を記載したメールを売り手側に送付することで代用することも可能とはされています。

しかし、取引件数が多いとそれぞれの取引先に対して毎月メールを送付するほうが面倒ですから、よほど取引件数の少ない事業者以外は、やはり振込手数料を値引き分とした適格返還請求書を組み込んだ適格請求書を発行するようにしたほうがよいのではないでしょうか。

ただ、これだと、通常の値引き返品と異なり、既に勝手に振込手数料が差し引かれているので、当月の請求額から控除をすると二重に差し引かれてしまいます。

適格請求書をExcelで請求するのであれば良いですが、請求管理システムですとこのためにわざわざ特別な処理をさせるのはかえって面倒な設定が必要です。

ですから、請求管理システムですと、やはり振込手数料を値引きと同様に適格返還請求書として印字し、当月の請求書と同封するしかないかなと。

このあたりは「差し引いた振込手数料の取り扱いについて」などの覚書のようなものを一発取り交わせばOKになるようにしてほしいところですね。

10,000円未満の適格返還請求書不要へ(2023.10.26追記)

と言っていたら、なんと、令和5年度税制改正対応により、税込10,000円未満の対価の返還については、適格返還請求書の発行は不要になりました。

しかし、もうひとつ問題があります。

それは、振込手数料を値引きとすると売上高が減ってしまうという問題です。

金融機関の融資審査や信用調査など、売上高が評価対象とされる場面は多く、経営者としては1円でも売上高は伸ばしたいところ。

振込手数料相当額とはいえ、件数が増えてくると無視できない金額になり、出来れば値引きとして処理はしたくないものです。

この点について、財務省のQ&Aで以下のように回答がされています。

売り手が負担する振込手数料を、会計上は支払手数料として処理し、消費税法上は対価の返還等と取り扱うことはできますか。

(答)

ご質問のとおり取り扱って差し支えありません。なお、消費税法上、売上値引きとして処理する場合には、対価の返還等の元となった適用税率(判然としない場合には合理的に区分)による必要があるほか、帳簿に対価の返還等に係る事項(※)を記載し、保存することが必要となりますので、ご留意ください。※ ご質問のように、帳簿上、支払手数料として処理していたとしても、当該支払手数料を対価の返還等として取り扱うことが要件設定やコード表、消費税申告の際に作成する帳票等により明らかであれば問題ありません。

これを見ると買い手が控除してきた振込手数料(相当額)について、

会計上は、支払手数料(販売管理費)として処理をしても、消費税の処理コードを「売上対価の返還等」とすれば、適格返還請求書をやり取りする必要はなくなるということのようです。

そんな細かいコードなんか税務調査で指摘されたことはないので、ぶっちゃけ通常の支払手数料と同様「課税仕入」にしておいたところで否認されるようなことはないとは思いますが、一応課税売上割合などにも影響があるため、95%ルールの適用できない課税売上高が5億円超の事業者などでは、特にきちんとコードの初期設定をしておきたいものですね。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を