紙の手形が廃止されたあとの決済・資金調達|手形取引の廃止ではなくでんさい活用というDX推進

目次

2026年までに約束手形廃止を目指す

経済産業省は、2026年を目処に紙の約束手形を廃止するよう産業界に求めていくというアナウンスをしました。

すでに、約束手形の流通量はここ30年で1/3にまで大きく減少し、若手の税理士の中には約束手形の現物は見たことがないという人も多くいるほどですが、この約束手形が廃止されるとどんな影響があるのでしょうか?

約束手形が果たしてきた役割と廃止されたあとで決済や資金調達にどんな影響があるのかを考えてみようと思います。

約束手形の役割

約束手形とは、手形の発行者が期日までに指定の金額を支払うことを約束した書面で、それ自体が小切手のように支払手段として多くの人の手を渡るものです。

本来、商品を販売したら、その納品の時点で代金を受け取ることができるのでしょうが、得意先の利便性を考え、一定期間の取引についてまとめて後日払でもよいとする「掛売り」が業種によっては行われています。

さらに、その掛売りによる債権である「売掛金」の回収について、3-4ヶ月後の支払いを約束する約束手形で受け取ることもあります。

こうすることで、手許の資金が少ない得意先に対しても売上を伸ばすことができます。

しかし、販売する側は商品を販売してから代金回収までに長期間を費やし、万一得意先が期日までに倒産をしていれば代金を踏み倒されることになるのに一般的には担保も利息も受け取らないという、まさに得意先への「無担保無利息貸付」がこの約束手形一枚でなされているわけです。

それだけ、約束手形を受け取るというのは、資金負担の重い行為なのです。

一方、約束手形を発行する側からみても、万一期日にその代金の支払いができない場合、その手形は「不渡り」となり、6ヶ月以内に2回この不渡りを起こすと銀行取引停止となります。

現実には一度目の不渡りを出した時点で、すべての金融機関に周知されるために新たな資金調達がまずできなくなる上、中には融資の一括返済を求められることもあり、実質的には一度でも不渡りを出すと高い確率で倒産に陥るという、約束手形の発行とは、倒産の直接の引き金にもなる責任の重い行為なのです。

そのためか、約束手形の流通は、どうしても在庫負担が大きくなる製造業や卸売業、建設業では未だに多く見られますが、私自身、それ以外の業種で目にすることはほとんどなくなっている状況です。

手形を活用した代金決済、資金調達

手形を受け取る側としては、得意先への無担保無利息貸付であるため、中には売れば売るほど手許のお金が足りなくなり、新たな仕入れ代金がないということもあります。

その際の手形を用いた代金決済、資金調達方法には次のようなものがあるのです。

手形裏書

自分が受け取った手形を仕入れ代金等の決済に充当する方法です。

この際に手形の裏面に署名をします。これは要するにその手形の「連帯保証人」になるようなものです。

万一その手形が不渡りになった場合、その手形を受け取った人から代金の弁済を求められ、支払いをする必要があります。

手形割引

手形を銀行に買い取ってもらい、支払期日までの利息を支払う方法です。

買い取ってもらったと言っても、手形の裏書同様、万一その手形が不渡りになった場合には、銀行から買い戻しの請求がされます。

手形貸付

上場企業以外の手形については、その手形の信用力で割引という融資に応じているというよりも、その手形の割引を依頼した人に対する信用で融資をしているようなものです。

そうなると、細かい手形をいちいち割引をするくらいなら、いっそのことその手形を持ち込んだ人に手形を振り出してもらいその手形を買い取ったほうが手間がかかりません。

そこで、手形を借用書代わりに発行させ、その期日までの短期融資を行うのです。

約束手形廃止後は「でんさい」に移行

約束手形が廃止されることで、どんな変化がもたらされるのでしょうか?

どうも経済産業省は言っているのは、建前は手形取引をやめて現金取引にせよということですが、実際は手形取引という商行為を抑制しようというのではなく、DX化推進の一環として、紙の手形から「電子記録債権」(でんさい)に移行を促すということのようです。

少なくとも金融機関は、そう考えているようですよ。

2026年度末までに紙の手形・小切手の全面的な電子化|全国銀行協会

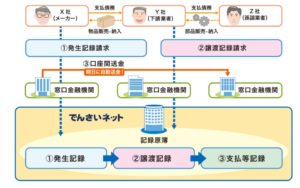

「でんさい」とは、一言で言えば、手形や売掛金といった売上債権を電子化したものです。

具体的には、電子債権記録機関の記録原簿というものにその発生や譲渡などを記録していくのです。

参考|でんさい活用ガイドブック

この「でんさい」は、従来の手形や売上債権の欠点を補うことができます。

手形のデメリット

・保管を厳重にしなくてはならない

・発行の際には印紙と送付の際には郵送代が必要

・金額による分割ができない

売上債権のデメリット

・二重に譲渡されるリスクあり

・譲渡をしたことを債務者に対抗するためには債務者への通知が必要

これに対して「でんさい」であれば、

・電子データの送受信によって譲渡が可能

・記録原簿で管理されるので盗難、紛失のリスクなし

・印紙税は不要

・金額による分割が可能

・期日になれば自動で入金

・記録で可視化されるので二重譲渡は不可能

・債務者への通知も不要

となるのです。

この「でんさい」を活用すれば、得意先から受け取った「でんさい」を分割して、仕入れ代金や外注費の支払いに充当することができます。

「でんさい」も金融機関に割引料を支払って買い取ってもらう割引もできますが、今後でんさいの利用者がより増えてくれば、わざわざ割引をせずとも直接「でんさい」で代金を支払うことで割引料の負担を回避できるケースも増えてくるはずです。

なお、「でんさい」についても、その発行者が約束の期日に支払いができない場合には、その「でんさい」を譲渡した人について、買い戻しの請求はされることには変わりがありません。その法的な役割は手形と一緒と考えて良いでしょう。

得意先からは、でんさいという期日が先の決済手段で受け取りながらも、外注先は小規模事業者で、でんさいを回すわけにはいかないという中間事業者に、その資金繰りのしわ寄せが来るという状況もそれほど変わらないかと。

中小企業庁及び公正取引委員会は、1966年以降、繊維業は90日、その他の業種は120日を超えるサイトの手形等を、下請法が規制する「割引困難な手形」等に該当するおそれのあるものとして指導してきました。

それが、2024年11月以降、下請法上の運用が変更され、サイトが60日を超える約束手形や電子記録債権の交付、一括決済方式による支払は、行政指導の対象とすると通知するなど、下請けにその資金繰りの負担を押し付ける手形取引の健全化に踏み込んでいます。

当初のアナウンスでも2019年に「経済産業省が2026年で手形取引廃止の方向」と打ち出されたときには、手形取引をやめさせようとしているのかとも思われていました。

しかし、この「2026年での”紙の”手形取引廃止」要請は、手形取引そのものを縮小させようと言うものではなく、あくまでも紙の取引から電子取引へというDX推進の動きだということは理解する必要があるでしょう。

すでに、製造業や卸売業などで上場企業との取引については、「でんさい」が利用されているケースが増えてきました。

2026年で紙の手形廃止が実現できるかどうかは別にして、中小企業においても、そろそろ、でんさいへの対応ないしその利用の検討を進めていく必要があるでしょうね。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を