役員退職金を分割で費用としたい|役員退職給与引当金の有効活用

目次

役員退職金は株主総会で決議したときに費用にするのが原則

役員退職金は、その支給額を株主総会で決議をした日の損金とするのが原則です。

しかし、多額の退職金を支給すると、その事業年度の最終利益が赤字になってしまうこともあります。

そこで、なんとか分割して役員退職金を損金に算入したいと考える人もいます。

今回は、多額の役員退職金の利益への負担を平準化する方法について検討してみます。

何回までなら役員退職金は分割支給できるのか?

役員退職金の、費用及び損金算入時期は、その支給額を株主総会で決議をした日が原則というのは既に説明をしました。

しかし、法人が実際に支払った事業年度の損金とすることも認められています。

ですから、役員退職金を分割支給しているのであれば、その費用をいくつかの事業年度に分散して計上することも可能です。

法人が役員に支給する退職金で適正な額のものは、損金の額に算入されます。その退職金の損金算入時期は、原則として、株主総会の決議等によって退職金の額が具体的に確定した日の属する事業年度となります。

ただし、法人が退職金を実際に支払った事業年度において、損金経理をした場合は、その支払った事業年度において損金の額に算入することも認められます。

(注1) 退職金の額が具体的に確定する事業年度より前の事業年度において、取締役会で内定した金額を損金経理により未払金に計上した場合であっても、未払金に計上した時点での損金の額に算入することはできません。

(注2) 法人が退職年金制度を実施している場合に支給する退職年金は、その年金を支給すべき事業年度が損金算入時期となります。

したがって、退職した時に年金の総額を計算して未払金に計上しても損金の額に算入することができません。

しかし、国税庁は利益(課税所得)調整が大嫌いです。

ですから、もし役員退職金の分割支給をする場合にも、株主総会で、分割支給について、それぞれの金額と支給時期を明示し、特にそれぞれの支給額が異なる場合には「利益調整のため」ではなく、「資金繰りの都合」であるなどその合理的な論拠が必要です。

また、あまりに長期間による分割であると、「退職に伴う一時金」ではなく「退職年金支給」ではないのかということになり、もらう役員の所得税について有利な退職所得ではなく、雑所得として課税される恐れもあります。

役員退職金の分割支給はいつまでならよいというルールはないですが、株主総会決議の日から3年以内程度でその支払は完了させたほうがよいでしょう。

生命保険で準備をしても必ず損をする

もっと長期間で分割して費用に計上したい。それも「実際に退職金を支給をするよりも前に損金にできる」というなんとも魅力的と思える方法があります。

それが「全額損金になる生命保険で役員退職金を準備する」という方法です。

しかし、生命保険自体、確率は低いものの万一起きた時には一人では負えないようなリスクを少額な負担で切り離すことができるという機能は極めて有用ですが、生命保険という制度維持のためのコストが甚大で、確実に起きることの備えである貯蓄には全く向いていません。

そのため、全額損金の生命保険であれば、まず間違いなく解約返戻金が掛金合計を大きく下回ります。リスクをカバーするのが本来の機能なのですから当然です。

生命保険料の支出時に損金になると言っても、お金は間違いなく出ていくわけだし、解約返戻金をもらった時点で法人税が掛かるのであれば、トータルの税負担は変わらず、生命保険に加入しないときよりも確実に資金繰りは悪化し、最終的に手許のお金も減ります。

そうなると、単に役員退職金を事前に分割して損金に算入できるというだけのために、必要以上の保障をつけるのは損だと言えるのです。

小規模企業共済は退職金の二重取りにこそ節税効果がある

生命保険による役員退職金準備と同様、オーナーの将来の退職金を事前に準備をする方法として「小規模企業共済」というものがあります。

こちらは、その掛金について、全額所得控除の対象となりながら、その共済を受給した際には、有利な退職金として取り扱われるので、節税効果があると言われています。

この小規模企業共済も、たしかに掛金支払い時には全額所得控除≒全額損金となるので節税になるようですが、その受給時には、もらった金額全額が所得となります。

つまり、自分が掛けたお金にも税金が掛かっているのと同じです。ですから、この小規模企業共済も全額が所得控除の対象になるだけでは、単に税金の支払時期を延期している効果しかありません。

実際に、小規模企業共済が節税効果を生むのは、その受給金が退職金として取り扱われるからなのです。

それであれば、「役員退職金の生命保険準備プラン」だって、その解約返戻金をオーナーに役員退職金として支給をすれば、結果的に解約返戻金は退職金にとして取り扱われるので節税効果があるのではないかー。

これは、間違いです。

小規模企業共済は、元々役員退職金としての受給ができない個人事業主が退職所得として受け取ることができたり、会社からも退職金をもらえる人が、さらに小規模企業共済であればその受給金を退職所得として取り扱われることによる、「退職金の受給機会増加」に、その節税効果の本質があります。

小規模企業共済の節税効果は掛金が所得控除されることというのは実は間違いー全額損金を過大評価して損をするな

では、役員退職金の生命保険準備プランはどうか。

決して、生命保険の解約返戻金は退職所得として取り扱うなどという規定はありません。

つまり、生命保険に加入したからといって、有利な退職所得としての受給の機会が増えるわけではないのです。

ですから、役員退職金の準備を生命保険で準備をする節税効果を検討するのであれば、同じ退職金額を支払うのに、生命保険で準備をする場合と生命保険では準備をしない場合の将来のキャッシュフローを比較しなくてはなりません。

そのようにきちんと計算をすれば、まず間違いなく生命保険に加入をしたほうが将来のキャッシュフローは少なくなるはずです。

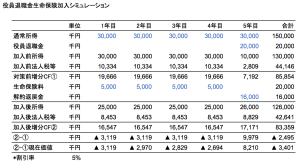

役員退職金の役員退職給与引当金で事前に分割して費用に

では、どうすれば、無駄なコスト負担なく、事前に退職金を事業年度に分割して費用化することができるのでしょうか?

それには、「役員退職給与引当金」を活用すれば良いのです。

引当金とは、将来発生するであるだろう損失、費用に備え、事前に費用計上しておくものです。

将来修繕する予定があれば「修繕引当金」、売上債権の一部が回収不能になることに備えて「貸倒引当金」といったものです。

役員について、将来退職金を支給するのであれば、「役員退職給与引当金」というのを毎期計上することで、決算書上、実際の退職金支給時期より前に、分割して事業年度の費用として計上することができます。

そうすることで、実際に役員退職金を支給した時には、その役員退職給与引当金を取り崩すだけなので、新たな費用計上額は、その分だけ少なくて済みます。

結果的に、多額の役員退職金を支出時の費用とするとその事業年度が赤字になってしまうというのを回避できるでしょう。

ちょっと待って。そんな簡単に、役員退職金を事前に「損金」にできるのか?

いや、役員退職給与引当金の繰入は税務上の「損金」にはできません。なので、節税効果はないです。

決算書上は毎期分割して「費用」として計上はされますが、税務上は課税所得計算上「損金」とはならないので、決算書上の利益にその期に追加計上した役員退職給与引当金分だけ加算をした上で法人税が計算されるのです。

また、よく、「定期積金で準備をすると税引き後のお金で退職金の準備をすることになるので大変」などとも言われますが、これも間違いです。

生命保険での準備と異なり、定期積金で準備をしていた場合、役員退職金支給時には、その退職金が損金となり本業の利益と相殺され多額の税負担が軽減されます。

それであれば、その役員退職金支給による税負担軽減分だけお金が浮くことを見込んでおくことで、事前に毎年積んでおくべきお金は少なくて済むことになります。

その金額は、全額損金の生命保険ならば税負担が軽減された分だけ小さいとされた「実質負担額」と同じに。

生命保険で準備をするときには、その節税(繰り延べ)効果を考慮し実質負担額は小さいとしたのであれば、定期積金で準備をする際にも、退職金支給による節税効果を見込めば良いということです。

つまり、積立時の資金繰りについても、生命保険で準備をするのも定期積金で準備をするのもほとんど同じなのです。

それであれば、将来の役員退職金は、解約返戻率が100%を大きく下回る生命保険で準備をするよりも、元本が割れることはない定期積金で準備をするほうがどう考えても合理的ではないでしょうか。

そもそも、役員退職金の支給は特別損益であり、それで一期間だけ赤字になったところで、金融機関の評価が大きく下がることなどないので、そんなに気にするようなことじゃないんですけどね。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を