簿記のロジックでみる借金の本当の効能とリスクー左側の問題と右側の問題

■「借金は怖い」は本当なのか?

これは、前回の「社長のための会社の数字」勉強会で話したネタのひとつです。

「自分のお金で投資をして失敗してもお金がなくなるだけで済むが、

借金をして投資をして失敗したら借金が残るので怖い。」

なんてことを仰る人もいますが、これを借金のリスクだというのは

いくらなんでも・・・。

だって、投資を出来るだけの財力を既にもっていう人と

全くお金を持っていない人の「財務安全性」を比較しても意味がないでしょう。

前提条件が違いすぎます。

もし、借金のリスクを語るのであれば、同じ金額の資金を持っている二人が

一人はその資金で投資をし、もう一人はその資金を温存したまま

あえて借金をして投資をした場合を比較をしなくてはならないはずです。

複式簿記のロジックを理解していないために、

こういった誤解をしている人も多いのではないでしょうか。

そこで、今回は複式簿記のロジックで借金の本当の効能とリスクを明らかに

してみようと思います。

■左側の問題、右側の問題

複式簿記とは一つの経済取引を二つの側面でみて記録をする記帳方法です。

例えば、「商品を現金販売した」という一つの経済取引は

・現金が増える(結果)

・売上が発生する(原因)

という2つの側面からそれぞれの事象を見出すことが出来るでしょう。

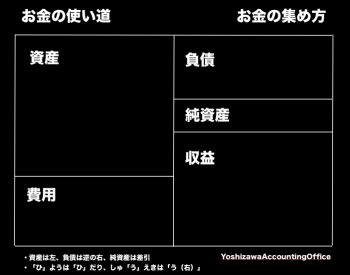

経済取引からみられる事象は、その特性から

・資産(財産的な価値のあるもの)

・負債(負うべき債務)

・純資産(元金と過去の利益の蓄積)

・収益(金銭的な価値の増加)

・負債(収益を得るための犠牲)

という5つのグループに分けられます。

この内、資産、負債、純資産をまとめたものが

会社の一定時点での財産目録とも言える「貸借対照表」になります。

一方、収益と費用をまとめたものが、

会社の一定期間の家計簿ともいえる「損益計算書」になるわけです。

これらの5つのグループについては、記録される場所が次の図のように

決まっています。

この図は、お金の流れと利益の発生原因を理解する上で非常に重要な図です。

その辺りの仕組みは、また別の機会に説明を致しましょう。

さて、この図の左側と右側に記載されるものには、それぞれ共通点があります。

右側は「お金の集め方」を、左側は「お金の使い道」を表しているのです。

■投資規模拡大のリスクがいつしか借金のリスクにすり替わる

自己資金での投資であれば安心だが、借金による投資は、

借金の返済をしなくてはならないのでリスクが大きいかのように言われます。

しかし、例えば、あなたが借金で株式投資をしたからといって

急に株式相場が乱高下したりするわけではないでしょう。

投資の成功確率は、その資金をどのように調達したかということに

影響を受けるわけではないのですから。

返済についても、その分自己資金を温存しているわけですから、

そこから元本返済をすれば、自己資金での投資と差はないのです。(利息はありますが)

では、なぜ借金は怖いと言われるのでしょうか。

例えば、「FXもレバレッジを掛けずにやれば大したリスクはないものの、

レバレッジを掛けると危険だ」とよく言われます。

しかし、「レバレッジ(要するに借金で投資)をすることで

リスクが大きくなる」というのは正しい理解ではありません。

リスクが大きくなるのは、「投資額が拡大した」からです。

自己資金で100万円だけの投資をしていたものが、

同じ自己資金にレバレッジ10倍を掛けて投資をすれば、

1000万円(100万円×10倍)の投資をしているわけです。

上手くいった時のリターンも10倍、失敗した時の損失も10倍というのは

借金によりもたらされたのではなく、投資額が大きくなったことに

よりもたらされたものなのです。

自己資金100万円に10倍のレバレッジを掛けたFXをするよりも、

自己資金で1億円のFXをするほうが、リスクは大きくなりますよね?

投資規模が大きくなれば、その期待できるリターンも失敗した時のリスクも

大きくなるのは当然の事。

どれだけお金を使ったのかという「左側の問題」を

どうやってお金を集めたのかという「右側の問題」かのように

考えてしまうと借金の本当の効能とリスクを見誤ってしまうことになるのです。

*高いレバレッジを掛けたFXが危険なのは、投資額が大きくなることも一つですが、

それ以外にロスカットの問題があります。

■借金の本当の効能とリスクとは

では、借金の本当の効能とそのリスクはどんなものなのでしょうか。

効能は、一言で言えば「時間を稼ぐ事ができる」ということです。

もし、自己資金のみで10倍の規模の投資をしたい場合、その資金を

蓄積するだけの時間を要します。

借金によりその資金を調達することができれば、その時間を待つことなく

投資をすることができるでしょう。

また、失敗をした時も「時間稼ぎ」が借金により可能になります。

自己資金全額を投資して全く回収が出来なかったとすれば、

一気に手許の資金が底をつき倒産のリスクが高まるはすです。

しかし、その自己資金を温存した上で、あえて借金をして投資をし、

全く回収ができなかったとしても、自己資金が残っていることになります。

もちろん、借金をすぐに返済するのであれば、同じように手許の資金が底を

ついてしまいますが、多くの場合には長期間での分割返済で良いものとされています。

つまり、分割返済によりすぐに資金が底をつくというリスクを回避し、

リカバリーをするだけの時間が稼げるということになるわけです。

だったら、資金が底をつきそうになってから借金をすればいい?

投資で大失敗をし資金が底をつきそうな会社には、

銀行もそんなにお金を簡単には貸してはくれません。

銀行の目的は、救済ではないのですから。

借金での投資は怖いと思われていたものが、実は自己資金で投資を

するよりも安全だったということもあるのです。

では、借金の本当のリスクとはなんなのでしょうか?

これらの効能を得るために、借金について利息というコストを負担します。

さらに、この金利が上昇するかもしれないというリスクを負うことになるでしょう。

これが、本当の借金のリスクとコストなわけです。

どうです?会計の本では「あんなの勉強する必要がない」と常々言われる

複式簿記のロジックって結構役に立つでしょ?

<関連記事>

無借金経営は目指すべき姿なのか?愚の骨頂なのか?

*11/27にクローズドの勉強会「社長のための会社の数字の読み方・作り方超入門」第二弾をやります。

案内が行った方は、是非ご参加ご検討ください。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を