役員退職金を生命保険で準備するのは愚の骨頂?

前回に引き続き敵を一杯作りそうな煽り気味の記事ですが。(汗

私が勤務税理士であった20年数年前に、申告書を全く書くこともなく

日々節税保険の提案をしていた頃から、中小企業の節税商品に

「保険料を損金にしながら解約返戻金を簿外にプールし役員退職金の準備をする」

というプランが有ります。

今回は、本当に役員退職金を生命保険で準備をすることが得なのか、

数ある節税の謳い文句に応える形で考えてみることにします。

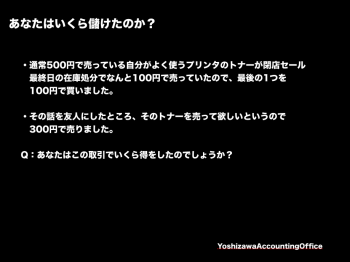

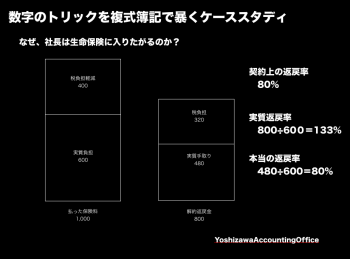

■税負担を考慮した実質返戻率は100%を超える?

いわゆる掛け捨て型(定期保険)は原則として、掛けた時点で会社の損金になります。

ただ、特定の保険商品の場合、掛け捨てのはずなのに、

掛け金の中に実際に必要な保険料を上回る前払い分が含まれており、

そのため解約返戻金が生じる保険があるのです。

何度も税制改正による狙い撃ちがあり、かなり条件は厳しくなりましたが、

今でも「保険料を掛けた時に損金にしながら、

いざというときには解約返戻金が手にできる」というものはあります。

例えば、保険料を100支払って損金にする。

利益が100減るのでその税金を40%としても40の節税になるので実質の保険料負担は60に。

解約返戻金のピークが80だとすると100の保険料を支払っても80しか

帰ってこないのであれば、その解約返戻率は80%で「元本割れ」のように見えるが、

実質60の負担で80帰ってくるならその「実質返戻率」は133%になる。

保障機能もついた上に、節税にもなって高い利回り。

こりゃ、社長が生命保険に加入したくなるのもわかります。

なんて話は、さすがにもう誰も信じないだろうと思っていたら、

某有名経済誌にこのまんまの記事が載っていて、愕然としたことがあります。

どこがおかしいのか一言で言えば、解約返戻金に税金が掛かるということですね。

解約返戻金80にも税金40%が掛かります。

つまり、解約返戻金の手取りは48なわけです。

すると実質60の負担で48の解約返戻金の手取りですから、

やっぱり「元本割れ」で解約返戻率は80%に戻ります。

要するに、保険料を掛けた時点で税金の支払が減った分が、

解約返戻時に増えて元に戻ったということ。

つまり、生命保険により節税になったと思われていた分は、

実はその税金の支払期限が延期されたのに過ぎないということなんです。

こういう節税対策を私は「繰延型節税」と言っています。

世の中で言われている合法的な節税対策の90%くらいは、この繰延型節税だと思います。

この辺りは、複式簿記のロジックをしっかり学べば、

「お金が帰ってくるのになぜか損金になる」とかいう「歪み」が

いずれ「揺り戻し」を伴って元に戻ることは理解できるはずです。

でも、これは生命保険が悪いワケじゃないですよ。

だって、万が一の保障のために加入したんだから、元本割れるのは当然じゃないですか。

ちなみに私が当時よく使っていたキーワードは「含み益」「簿外資産」

「帳簿に載らないもう一つの財布」って言うものでした(汗

■将来儲かるかわからないからたとえ税金の繰り延べでも同じ金額だけ帰ってくれば良い?

今は儲かっていても将来儲かるかは不透明。

だからたとえ繰り延べであっても今税金は払いたくない。

掛けた金額分だけ帰ってくればそれだけでも十分価値はある

そもそも、今手に出来るお金と5年後に手にできるお金は同じ価値じゃありません。

相手が保険会社なので将来もらえるかどうかのリスクはあまり関係ないかもしれませんが、

自分の手許の資金を使えなくするということは、他にその資金を振り向ければ

もっと稼げていたかもしれないというチャンスを逃すということでもあります。

そのため、将来もらえるお金は、そのお金で稼げていたであろう

期待利回りで割り引いて「現在価値」を考える必要があります。

仮に3%の利回りが期待できるのであれば5年後にもらうお金は、

現在のお金の約87%の価値しかないのです。

つまり、5年後に同じ金額を返してもらったとしても

13%目減りした状態で返されているわけですね。

保険料の支払いのために融資を受けていたら、

その分の支払利息だけ余計にコストが掛かっているので、

同じ金額だけ返されても損だと言ったほうがわかりやすいかもしれません。

このあたりは、ファイナンスの基本を学ぶとよく分かるでしょう。

だいたい将来不安ならいつでも使えるように手許のお金を厚くしておかないと。

税金を節約するよりも多くのお金を保険料として支払って手許のお金を薄くした上に

早期に解約したら大きく目減りするってピンチの時の蓄え方としてどうなのよ。

節税は無駄な支出を減らして手許の資金を厚くするための手段のはずなのに、

その節税が目的化して手許の資金を薄くしてどうするんでしょうね。

■定期積金は税引き後のお金で貯めないといけないから保険よりキツい?

いやいや、解約返戻金のピークで役員退職金を支給する。

そうすれば、解約返戻金と役員退職金は相殺されて法人の利益は増えない。

そうすれば、保険料の掛け金が損金になって税金が減った分だけ得をするだろう。

確かに、一定金額までの役員退職金について、

現在の税法では税負担が大幅に軽減されています。

これは後で検証することにします。

もし、同じ金額を支払うために定期積金で準備をしようとするなら、

税引き後の利益で積まなくてはいけないものが、

生命保険なら損金に計上しながら退職金の準備が出来る。

例えば、役員退職金のために100のお金を10年掛けて積み立てる。

毎年必要な積立額は10。生命保険ならば支払い時に約40%の税負担が軽減されるので、

毎年10だけ保険料を支払ったとしても、税金が4減るので実際の支出増は6で済むわけ。

それを定期積金でやろうとすると税引き後のお金で

毎年10のお金を積み続けなくちゃいけないから大変だ。

はいはい、私も「アフタータックスでの貯蓄は大変です」って言ってました(汗

でも、本当にそれだけのお金を準備しなくちゃいけないのでしょうか。

役員退職金を支給した時に、その金額は原則として全額が

会社の損金となりその分だけ税負担が軽減されます。

つまり、役員退職金を支払った時に100から40の税金が差し引かれるから

退職時に積み立てておくべき金額は60(100-40)で良いことになります。

それであれば、毎年掛けるべき定期積金の金額は6(60÷10)で、

負担すべき支出は保険の時と同じになるのです。

退職金を一気に支払ったら、その年の利益を圧迫するだろう。

生命保険なら退職金の負担を決算書上毎期に振り分けられる。

まあ、そうですね。

でも、それだったら、「有税」で役員退職引当金を毎期計上すればよいでしょう。

もちろん、そんな引当金は損金にはならず税金の負担は減りませんが、

決算書上は、保険料支払と同様に毎期引当分だけ分割して計上されます。

いや、万一退職時に儲かっていなかったら役員退職金支給で赤字になるだろう。

そうしたら節税効果はなくなるから、十分な退職金が支払えないはずだ。

たしかにそうでしょう。

でも、万一赤字になれば、その赤字は翌期から9期間繰り越されますし、

場合によっては前期の法人税が繰戻還付されることもあります。

それだけの期間があれば、かなりの部分の赤字は相殺できるはずです。

役員報酬を大幅に減らすことで、さすがに利益は確保され、

所得税・住民税の負担は大きく軽減されるでしょう。

「定期積金だとその後9期間ではどうやっても解消できないような

大赤字になるような役員退職金支給には不向き」ということになりますが、

それだけ業績が長期間低迷すると予測されるようであれば、役員退職金を減額するでしょう。

■役員退職金の税負担を法人税の負担と比べればやっぱり節税?

いやいや、法人税の税率は約40%なのに、役員退職金であれば、

退職所得控除がある上に、1/2にした金額を分離課税で良いのだから

税負担は大幅に軽減される。その分を加味しないと。

って、もうムチャクチャですね。

それは、生命保険の節税効果じゃなくて役員退職金の節税効果です。

生命保険に加入しなくても受けられるメリットを

生命保険による節税プランのメリットのように言ってどうしようというのでしょう。

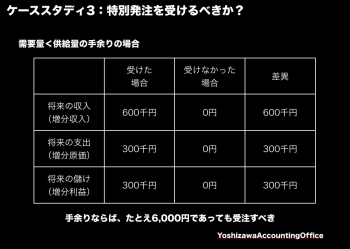

意思決定をする上では、その行動をした時としなかった時の

「将来の収入ー将来の支出」で比較をするという考え方があります。

例えば、大幅な値引き要請があったけど生産の受注をするかどうかを考える時に、

機械装置の減価償却費まで単品に賦課して採算を考えるのが「損益計算」なのに対し、

機械を買ってしまったという過去は一切考慮せず、

受注をした時と断った時の将来の収入と支出の差額によりその受注をすべき

かどうかで「損得計算」をするのです。

これを「経済性工学」というのですが、この将来の収入と支出を比較する際にも、

その行動をしてもしなくても変わらないものは、計算の簡便化のため排除します。

やっても意味が無いからです。

つまり、将来の退職金支給のために生命保険に加入するか否か

という意思決定の損得計算では、加入してもしなくても変わらない

役員退職金支給の効果を外して計算をしてもよい。

結果的に、支払期限延期効果しかない生命保険に加入しても、

保障のためのコストと生命保険会社の事業費分だけ差し引かれた上に

現在の価値よりも低い金額が戻されるすぎないことになるのです。

(*事業承継コスト引き下げのために一時的に業績を引き下げるという

利用方法はあります)

■金融商品は目的外で利用すると大抵損をする

何も生命保険という金融商品の存在意義を否定している訳ではありません。

発生確率は低いけど、いざ起きた時には自分一人では付保できない損害について、

みんなでカバーしあうのが保険です。

その点では素晴らしいスキームだとは思います。

しかし、そのためには高いコストも掛かるのですから、

その目的のために損を承知で渋々加入するのが基本であって、

本来の目的を逸脱して節税のために要りもしない金額まで保障を

つけるのはどうよってことなんです。

世の中、うまい話なんてそんなにはないんですから。

口のうまい人が仕掛けた数字のトリックを見抜けるように、

「本当に会社の数字に強い社長になるための三種の神器」として

「複式簿記」「現在価値」「経済性工学」を学んでくれるようになるといいんですけどね。

この辺りは来年3月のクローズドの勉強会で詳しく説明しようと思います。

<関連記事>

経営セーフティ共済信者が絶対に言おうとしない本当の効果

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を