これから資産運用を始めるならiDeCoとNISAどっちからがいい?|60歳まで解約できず改悪の恐れがあってもiDeCoからと勧めるワケ

目次

新NISA開始で資産運用を始めた人も

2024年に新NISAがはじまったことを契機に、資産運用を始めたという人も多いようです。

国としては、貯蓄に偏った資産形成から、投資への移行を促進したいようで、iDeCoという別の資産運用についての税制優遇措置についても、その加入限度額の拡大を打ち出したりもしています。

では、これからは、資産運用を始めるという人はiDeCoとNISAのどちらから始めたほうが良いのでしょうか?

NISAの概要

NISAとは?

NISAとは、資産運用についての税優遇措置ですが、通常であれば、株式等の売却益や配当について所得税・住民税が課税されるものの、NISA口座内で購入された株式や投資信託などについては、その売却益や配当があったとしても、非課税で良いとされる制度です。

NISAの利用限度額

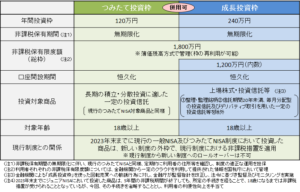

2024年からの新NISAは、国が理想的な運用と考える分散、長期、積立に適したとして列挙した投資信託を投資対象とする「つみたて投資枠」とは、別に、投資信託だけでなく上場株式などにも投資が可能な「成長投資枠」の2つがあります。

年間の投資限度額は、つみたて投資枠が120万円、成長投資枠が240万円と、合わせて年に360万円までの投資が可能となります。

ただし、NISA枠は合計で投資残高1,800万円までとされ、そのうち成長投資枠は1,200万円までとされています。

iDeCoの概要

iDeCoとは、個人が掛金を拠出し、その運用先を自身が指示をする年金のことであり、掛金については、その全額が所得控除となる制度です。

公的年金や企業年金とは異なり、運用成績次第では、貰える金額が変動し、元本割れもあり得ます。

なお、掛金が全額所得控除となり、運用している期間については、運用益についての課税は求めませんが、将来、一時金や年金としてもらうお金については、その全額が課税対象となります。

ですが、一時金としてもらうお金は退職所得として、年金形式でもらうお金は公的年金等による雑所得として取り扱われるため、その税負担は、大幅に軽減されることになるのです。

iDeCoの利用限度額

iDeCoは、公的年金や企業年金の不足を補うものであるとの趣旨から、当初は、企業年金などのない個人事業主や小規模零細企業の会社員のために作られました。

しかし、その加入者が全く伸びなかったのですが、その加入対象者を企業年金のある会社員や公務員、専業主婦にまで広げたことで加入者が一気に増えました。

さらに、2025年度税制改正大綱では、iDeCoの加入限度額の引き上げが検討され、会社員である第二号被保険者については、企業年金があってもなくても、その上限額は企業年金の掛け金と合わせて同じとされました。

あわせて、個人事業主である第一号被保険者についても、iDeCoの加入限度額が引き上げられたのです。

iDeCoとNISAの節税効果の違い

NISAの節税効果

NISAの節税効果は、儲かったときの税金を支払わなくても良いというものであり、儲かった時の優遇措置です。

万一、運用で損をした場合には、その損失は切り捨てられてしまい、なんらその損失をカバーする余地がないことに注意が必要です。

iDeCoの節税効果

iDeCoの節税効果は、資産運用に拠出した時点での税負担を軽減するもので、投資のハードルを引き下げる優遇措置です。

あくまでも、投資をする時点での税負担を軽減するものであって、もらったときには、その分課税がされるのが原則です。

万一、運用で損をした場合でも、もらった金額全額が課税対象となります。

(もらったお金は退職金や公的年金として課税がされることで、その税負担は軽減されます。)

所得が低くお金のかかることの多い若年層はNISAからが合理的だが

iDeCoは、その掛金が全額所得控除になりますが、その金額だけ所得税・住民税の負担が軽減されるわけではありません。

所得控除になることで、課税対象となる所得が減るのですから、実際の税負担軽減額は、その掛金額に適用される所得税・住民税の税率をかけた金額となります。

住民税は税率は一定ですが、所得税は課税所得が大きくなるほど税率が高くなる超過累進税率が適用されています。

つまり、同じ金額の掛金であったとしても、所得税の税率が高い、高所得者層ほど税負担軽減効果は大きくなり、所得税の税率が低い、低所得者層ではそれほど税負担軽減効果は見込めません。

一般的には、所得水準は、若年層のほうが低いので、税負担軽減効果については、若年層ではiDeCoのメリットは少なくなりがちです。

また、iDeCoは原則として、60歳までは解約ができず、結婚や子育てなど、お金を必要とするライフイベントがこれからもある若年層にはそのデメリットが重くのしかかります。

さらに、iDeCoの節税効果は、もらう時に退職金として受給ができるという退職金の優遇税制に依存しているのですから、その退職金の優遇税制が2025年度の税制改正でも見られたような後出しの改正がされるリスクを織り込む必要もあります。

ですから、限られた投資資金について、iDeCoとNISAのどちらから始めるのが良いかという話になれば、若年層のうちは、NISAからはじめ、そちらを上限まで利用してから、iDeCoを利用するほうが、その頃には若い頃よりは所得水準も向上しているだろうことからも、経済合理性はあることになります。

人は合理的には行動できない。解約できないことはメリットになることも

しかし、人間はそんなに経済合理的は行動はできません。人間の実際の行動は感情や心理に左右され、必ずしも合理的ではないことをします。

例えば、人間は同じ額であれば、損失の悲しみを利得の喜びよりも2倍から2.5倍大きく感じてしまうことで、損失をできるだけ回避しようとします。これを「損失回避性」といいます。

株式などについては、超長期で見れば、これまで右肩上がりで市場全体の価値が上がってきており、今後も上昇することが期待されています。

それであれば、それらの右肩上がりの市場という”上りのエスカレータ”に”お金のバッグ”を置いておくだけで、お金が増えていくことが期待できます。

しかし、超長期で見れば、上りのエスカレータに見えても、短期的には、ジェットコースターのように激しく上下動はしていますし、もっと瞬間的に見れば、それこそロデオのように激しく相場は変動をしているのです。

そんな中で、ロデオに振り落とされないようにするためには、損失の悲しみをより強く感じたとしても、多少の暴落には動じないという強い胆力が必要です。

それは、特に損切りをして血の涙を流したという経験をしていない人ほど難しいです。これから、投資をするのにiDeCoとNISAのどちらから始めるのが良いのかと悩む層であれば、尚更です。

実際に、「2024年にNISAを始めた人の半数はもうすでに株式を売却している」というほど、長期で株式を保有し続けるというの難しいのです。

これが、むしろ、iDeCoであれば、どんなに大きく株価が変動しようにも、売却ができないのですから、相場の動きに一喜一憂することなく、上りのエスカレータにお金のカバンを置き続けることで、投資で勝つ確率を高めることになるでしょう。

コロナの時でさえ、売りたくても売れなかったおかげで、投資の勉強も企業の研究も何一つしないでも、勝手にお金が増えていることもありますからね。

もちろん、余剰資金をすべてを解約できないiDeCoに投下するのではなく、目減りをすることもなくいつでも解約可能な貯蓄とバランスを取りながら、積立をする必要があるのは、言うまでもありません。

それに、必ずしもどちらからとする必要がある訳じゃなく、予算の半分をNISAとiDeCoに半分ずつ振り向ければよいですけどね。

言いたいことは、投資初心者には、売れないと言うのが意外と投資で勝つ手助けになると言うことです。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を