インボイス制度の事務負担等に関する誤解や懸念|財務省作成、自民党インボイス対策小委員会資料より

目次

2023年10月よりインボイス制度導入

2023年10月から消費税にはインボイス制度が導入され、買い手が仕入税額控除をするには、売り手が一定の記載事項を記載した「適格請求書」(インボイス)を発行する必要があります。

その適格請求書を発行するには適格請求書発行事業者(以下「適格事業者」)への登録が必要で、免税事業者のままでは登録ができません。

結果的に、免税事業者のままでは、売上に伴い消費税を上乗せして請求することができず、それでも同じ金額の請求をされた場合には、課税事業者が仕入税額控除ができなくなる分だけ負担が増えてしまいます。

インボイス制度対応のためのシステム改修が必要な場合もあり、そのための準備をしなくてはいけないのですが、まだインボイス制度への認知度も高くなく、適格請求書発行事業者の登録もあまり進んでいないようです。

一方で、インボイス制度への影響を過大に煽る言説がYoutubeなどを中心に流布しているため、インボイス制度に対する誤解や過度な不安が生じている面もあります。

そこで、インボイス制度による負担増に対する誤解と懸念、そしてその実際についてまとめてみようと思います。

インボイス制度に対する誤解や懸念と現実

自民党の中小企業・小規模事業者政策調査会では、インボイス制度への円滑な移行のために、課題等を整理し議論を行う「インボイス制度対策小委員会」を設置したとのこと。

3/10に開催された初会合では、財務省が作成した「インボイス制度の事務負担等についての誤解や懸念」という資料が提示されたようですが、これはインボイス制度を正しく理解する上では役に立つのではないかと。

提示された誤解や懸念事項は以下の通りです。

売り手の立場の誤解と懸念

(1)請求書等の様式を変更し新たなインボイスという書類が必要?

インボイス制度になると、適格事業者は、買い手の求めに応じて、必要事項を記載した「適格請求書」(インボイス)を発行しなくてはなりません。

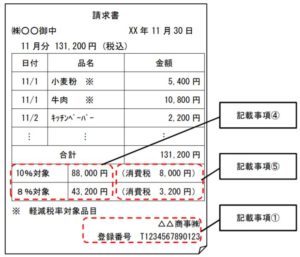

適格請求書には、次の事項が記載されていることが必要です。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(軽減税率対象の場合である場合その旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

現在は、インボイス制度導入への移行期間として従来の「請求書等保存方式」をベースにした「区分請求書等保存方式」というものが用いられています。

インボイス制度になるといっても、全く違う形式の請求書が必要なわけではなく、現在の方式の記載事項に加えて

①登録番号

④軽減税率とそれ以外ごとの税込または税抜での合計金額と税率

⑤軽減税率とそれ以外ごとの消費税額

を書き加えるだけです。

具体的な記載例としては以下のようになります。

軽減税率の商材は酒類を除く食料品と定期購読の新聞だけですので、大半の事業者は、従来の請求書に今まで書いていなければ消費税額とその計算根拠をきちんと書き、適格請求書発行事業者としての登録番号を記載するだけということになるでしょう。

ですから、今までの請求書に、手書きで登録番号を書き加えても、登録番号を記載したゴム判を作成して押印をするだけでも、インボイス制度への対応は可能になります。

これならば、零細免税事業者であっても十分対応ができるので、適格事業者になることを妨げるものにはならないでしょう。

なお、小規模事業者でもリーズナブルな負担で導入可能なクラウドERPシステムもできています。

たしかに従来の請求書等に手を加えるだけでインボイス制度対応は可能ではありますが、インボイス制度導入を機会に、手書きやExcel請求書を卒業し、経理処理の業務改善に取り組むことをおすすめします。

(2)交付したインボイスの写しの保存が新たに必要?

売り手は、買い手の求めに応じて発行した適格請求書の写しをその課税期間の申告期限から7年間保存しておく必要があります。

交付した適格請求書等の「写し」とは、交付した書類そのものをコピーしたものだけではなく、その適格請求書の記載事項が確認できる程度の記載がされているものであっても構いません。

例えば、適格簡易請求書に係るレジのジャーナル、複数の適格請求書の記載事項に係る一覧表や明細表などの保存があれば足りることとなります。

なお、販売管理システムやExcelなどにより「自己が一貫してパソコンを使用して作成した」適格請求書については、紙に印字しての保存だけでなく、「電磁的記録」つまりデータのまま保存することも認められます。

この場合の保存方法は、適格請求書をどのように買い手に交付をしたかにより異なります。

紙に印字をして交付をした場合には、「電子帳簿等保存」という比較的簡便な方法で保存が可能です。

一方で、適格請求書をメールに添付をしたり、クラウド等を通じて提供をした場合には、「電子データ保存」という改ざん防止措置を講じるなど比較的厳格な方法での保存が必要となるのです。

この保存要件を満たすシステムを自身で構築しようとするとかなりの手間がかかります。ですから、電子データ保存の要件を満たす販売管理システムを使うか、そのためのクラウドアプリのようなツールを合わせて活用することが現実的でしょう。

買い手の立場の誤解と懸念

(1)多くの中小企業で制度移行の準備が必要?

基準期間(課税期間の前前期)の課税売上高が5,000万円以下の事業者は、簡易課税制度の選択が可能です。

簡易課税とは、消費税の納付額の計算上、課税売上に伴い受け取った消費税額から控除する課税仕入に伴い支払った消費税額(仕入税額控除)の計算を概算で行っても良いというものです。

インボイス制度の目的は、この仕入税額控除の額を正しく把握するということですので、そもそも概算が認められている簡易課税事業者については、仕入税額控除に際しては、適格請求書の保存が不要であり、相手が誰でも仕入税額控除は可能です。

ですから、簡易課税事業者については、インボイス制度の「買い手」としての移行の準備は必要ありません。

ただし、適格事業者になれば、「売り手」として自身が発行した適格請求書の写しの保存は、たとえ簡易課税事業者であっても必要となります。

(2)売り手が免税事業者か取引の都度、登録番号の確認が必要?

売り手が適格事業者ではないのに、適格請求書はそれと誤認されるような請求書を発行することは禁止されており、もし発行した場合には、ペナルティもあります。

しかし、買い手がその事実を知らなかったとしても、そのような請求書を受け取り、仕入税額控除をしていたことが税務調査で発覚すれば、その仕入税額控除は否認されます。

ですから、買い手側で売り手が本当に適格事業者なのかの確認は必要になります。

しかし、継続的な取引関係のある先や一定規模の仕入先であれば、相手先が適格事業者であることを一度確認すれば、その後にそっと適格事業者を取りやめることはごく稀なことであり、取引の都度、相手が適格事業者であるのかを確認する必要があるわけではないのです。

(それでも、税務調査で否認され、追徴課税がされるのは買い手側ですから、念のため一定期間ごとに取引先の登録状況は確認したほうが良いことは間違いありません。)

(3)税額計算方法が大きく変わる?

消費税額の計算方法については、インボイス制度により変更がされます。

具体的には、課税期間の課税売上高合計金額(税込)を税率で割り戻すことで消費税額を計算する「割戻計算」と適格請求書に記載された消費税額を集計していく「積上計算」という方法があります。

売上についての消費税額は、1円未満を切り捨てした金額を受け取っていることが多く、小売業や飲食業など、小口の決済が繰り返される事業者は、課税売上高合計を割り戻す「割戻計算」では、実際に受け取った消費税額よりも多くの消費税額を受け取ったものとして消費税額が計算されてしまいます。

そこで、インボイス制度になると、その適格請求書の写しをきちんと保存していることを条件に、適格請求書に記載された消費税額を一つ一つ集計していく「積上計算」も認められます。

しかし、そのためには、請求書や領収証発行のレジ等の改修が必要になります。そこで、その負担を避けるためにも、従来の割戻計算も認められているのです。

ですから、小売業や飲食業など以外の事業者については、従来どおりの消費税の計算方法を選択することで、この消費税の計算方法についてのシステム改修の必要はないことになります。

免税事業者の誤解と懸念

(1)免税事業者のままだと消費税相当額の値引きがされる?

適格事業者にならなければ適格請求書を発行できないのですから、免税事業者は、今まで消費税の上乗せをして請求をしていたのであれば、その分だけ請求金額が減ります。

税込金額で請求をしていたとしても、課税事業者である買い手は、今まで控除できていた消費税の控除ができなくなるので、その分の値引き要請をしてくることも考えられます。

これに対して、公正取引委員会は、買い手の方が売り手よりも立場が強い場合には、インボイス制度による消費税負担を売り手にすべて押し付けるのは優越的地位の濫用にあたる「恐れ」があるとしています。

具体的には、売り手の免税事業者も仕入れについての消費税額を負担していることに配慮し、買い手は、値引き要請をするにしても、免税事業者の「益税部分」に止めよと。

なので、免税事業者のままでも、売上に伴う消費税全額の収入減少にはつながらないとしています。

しかし、免税事業者に転嫁できない消費税分については、買い手である課税事業者が負担しなくてはなりません。

たしかに、インボイス制度が始まってから当初の3年間は、免税事業者からの仕入れ等についてもその消費税相当額の8割が、さらにそれから3年間は、消費税相当額の5割が控除できるという「経過措置」もあります。

それでも、公取委に睨まれるような免税事業者との取引であれば、露骨にインボイス制度による消費税負担増を値下げ要請を断ったことを理由にしなくても、買い手は、他の適格事業者への取引へ徐々に移行することは十分予想ができます。

(2)課税事業者になると売上の10%も納税額が増える?

インボイス制度になっても売上についての消費税の上乗せ請求をしたければ、免税事業者は、まずは消費税の納税義務のある「課税事業者」になった上で、適格事業者になり、消費税の申告納税をする必要があります。

しかし、課税売上の10%の消費税をそのまま国に納付することになるとは限りません。

消費税の納税額は、課税売上に伴い受け取った消費税額ー課税仕入れに伴い支払った消費税額(仕入税額控除)であるため、課税仕入がある場合、その仕入税額控除をした分だけ消費税を納付すれば良いことになります。

また、簡易課税を選択すれば、概算で仕入税額控除を計算できます。その計算方法は、課税売上高に業種ごとに定められた「みなし仕入率」を掛けた金額としますが、この簡易課税による概算による仕入税額控除額は、実際に支払った消費税額よりも多いことが一般的です。

例えば、フリーランスのライター等の場合、そのみなし仕入率はサービス業の50%とされており、実際には経費は全くなくても、課税売上高の50%を掛けた金額だけ課税仕入れがあったとされます。その結果、原則的な計算であれば、課税売上(税抜)の10%の消費税を納付すべきところを簡易課税を選択することでその半分の負担で済むのです。

消費税軽減税率制度の円滑な運用等に係る関係府省庁会議の開催について

免税事業者は適格事業者+簡易課税が最適解に

財務省が作成した資料では、インボイス制度になった際の免税事業者との取引について、課税事業者の約半数は「条件を代えずに継続する」と回答しているとのことです。

ならば、免税事業者にとってインボイス制度の影響はそれほどなく、このままでも良いように思われます。

しかし、課税事業者である私のお客様にインボイス制度になった際の影響に説明をすると、大抵は「国も零細免税事業者をいじめてどうするんだ」と言っていたものが、「いや、免税事業者に転嫁できない部分は、買い手の御社が負担するんですよ」といった瞬間、「ふざけんな、免税事業者。消費税くらい払えや!」と言い出します。

いざ自分の負担も増えるとなった時には、取引先の課税事業者も免税事業者に対して冷淡になる上、免税事業者の益税の正当性を主張したとしても、消費税を負担した消費者が納得する可能性は低く、同情よりも冷ややかな目で見られることのほうが多いことは容易に予想されます。

実際に、インボイス制度になった際に、どうしてもその免税事業者との取引を継続する必要がない限り、徐々に適格事業者に取引がシフトされていることはやむを得ないことでしょう。

ですから、課税事業者との取引があり、比較されるライバルがいない特別な免税事業者以外は、まるで今までも課税事業者であったかのようにして、黙って適格事業者登録をした上で簡易課税を選択することが最も合理的な選択となるケースが多いのではないでしょうか。

9割の人が間違えている「会社のお金」無料講座公開中

「生命保険なら積金より負担なく退職金の準備が可能」

「借金するより自己資金で投資をするほうが安全」

「人件費は売上高に関係なく発生する固定費」

「税務調査で何も指摘されないのが良い税理士」

すべて間違い。それじゃお金は残らない。

これ以上損をしたくないなら、正しい「お金の鉄則」を